作者:

作者: 来源:电车评论网

来源:电车评论网 时间:2022-03-31

时间:2022-03-31 浏览:25063

浏览:25063(报告出品方/作者:东吴证券,黄细里、谭行悦、杨惠冰)

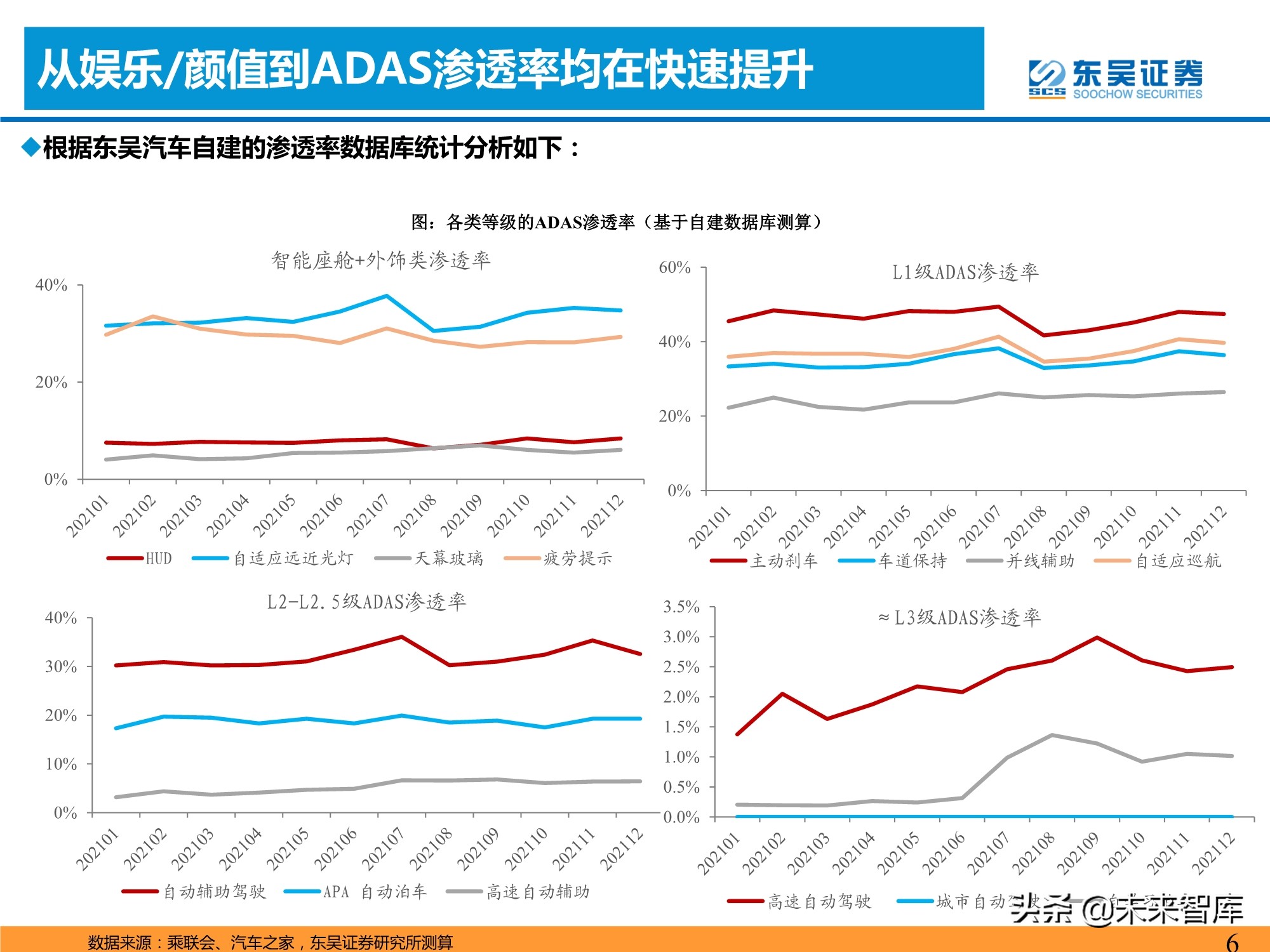

消费者视角:智能化配置“有”比“没有”好

智能化三大核心功能,消费者目前愿意为功能差异付费。在消费者眼中,智能化主要代表着智能座舱+自动驾驶 (当前),以及基于SOA的各类定制化的服务(未来)。在当前时点,智能化发展不均衡,消费者愿意为智能 化功能差异付费。

政策视角:出了问题则加速出台数据监管

政策管控逐渐正规化,自动驾驶功能拓展迭代降速。数据相关监管规则日趋收紧,车企对自动驾驶相关功能进 行OTA前需进行报备、审批和记录。未来车企自动驾驶功能迭代谨慎。

产业链价值:供应链以硬件为主,车企以软件为主

软硬件解耦成为趋势,软/硬件价值增量分属不同环节。软硬件解耦推动算力集中化趋势,智能化带来的硬件价 值增量归属供应链环节,软件价值增量由传统Tier1、强势Tier1以及主机厂三者争夺,目前传统Tier1在产业链 的位置已经确定向后移动,强势Tier1和主机厂的争夺正在进行中。

E/E架构:功能域+以太网将成为标配

硬件架构升级。硬件架构由分布式 ECU 向域控制/中央集中架构方向发展,升级路径表现为分布式(模块化→ 集成化)、域集中(域控制集中→跨域融合)、中央集中式(车载电脑→车-云计算)。其主要好处在于:

算力利用率更高,减少算力设计总需求。大部分汽车工作时间仅部分芯片执行运算工作,而且并未满负荷运 算,导致对于整车大部分运算处理能力处于闲置中,算力有效利用率较低。

统一交互,实现整车功能协同。实现真正意义上的高级自动驾驶,需要多传感器共同感知外部环境,并对车内 部运行数据进行实时监控,统一综合判断,并且执行机构协同操作。(报告来源:未来智库)

缩短线束,降低故障率,减轻质量。ECU集中减少线束连接,减少电磁干扰的产生。

视觉方案主导or多传感器融合?

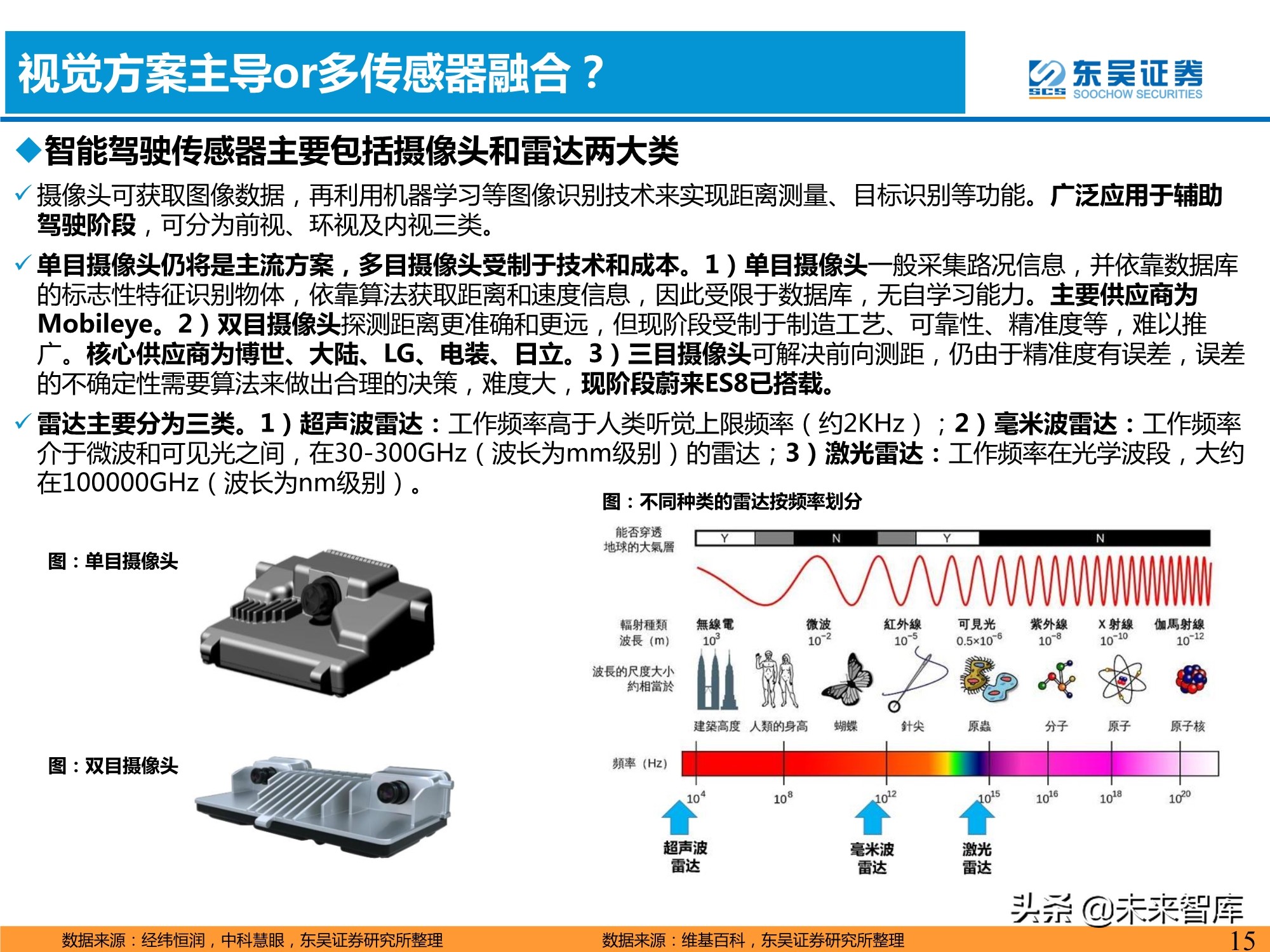

智能驾驶传感器主要包括摄像头和雷达两大类

摄像头可获取图像数据,再利用机器学习等图像识别技术来实现距离测量、目标识别等功能。广泛应用于辅助 驾驶阶段,可分为前视、环视及内视三类。

单目摄像头仍将是主流方案,多目摄像头受制于技术和成本。1)单目摄像头一般采集路况信息,并依靠数据库 的标志性特征识别物体,依靠算法获取距离和速度信息,因此受限于数据库,无自学习能力。主要供应商为 Mobileye。2)双目摄像头探测距离更准确和更远,但现阶段受制于制造工艺、可靠性、精准度等,难以推 广。核心供应商为博世、大陆、LG、电装、日立。3)三目摄像头可解决前向测距,仍由于精准度有误差,误差 的不确定性需要算法来做出合理的决策,难度大,现阶段蔚来ES8已搭载。

雷达主要分为三类。1)超声波雷达:工作频率高于人类听觉上限频率(约2KHz);2)毫米波雷达:工作频率 介于微波和可见光之间,在30-300GHz(波长为mm级别)的雷达;3)激光雷达:工作频率在光学波段,大约 在100000GHz(波长为nm级别)。

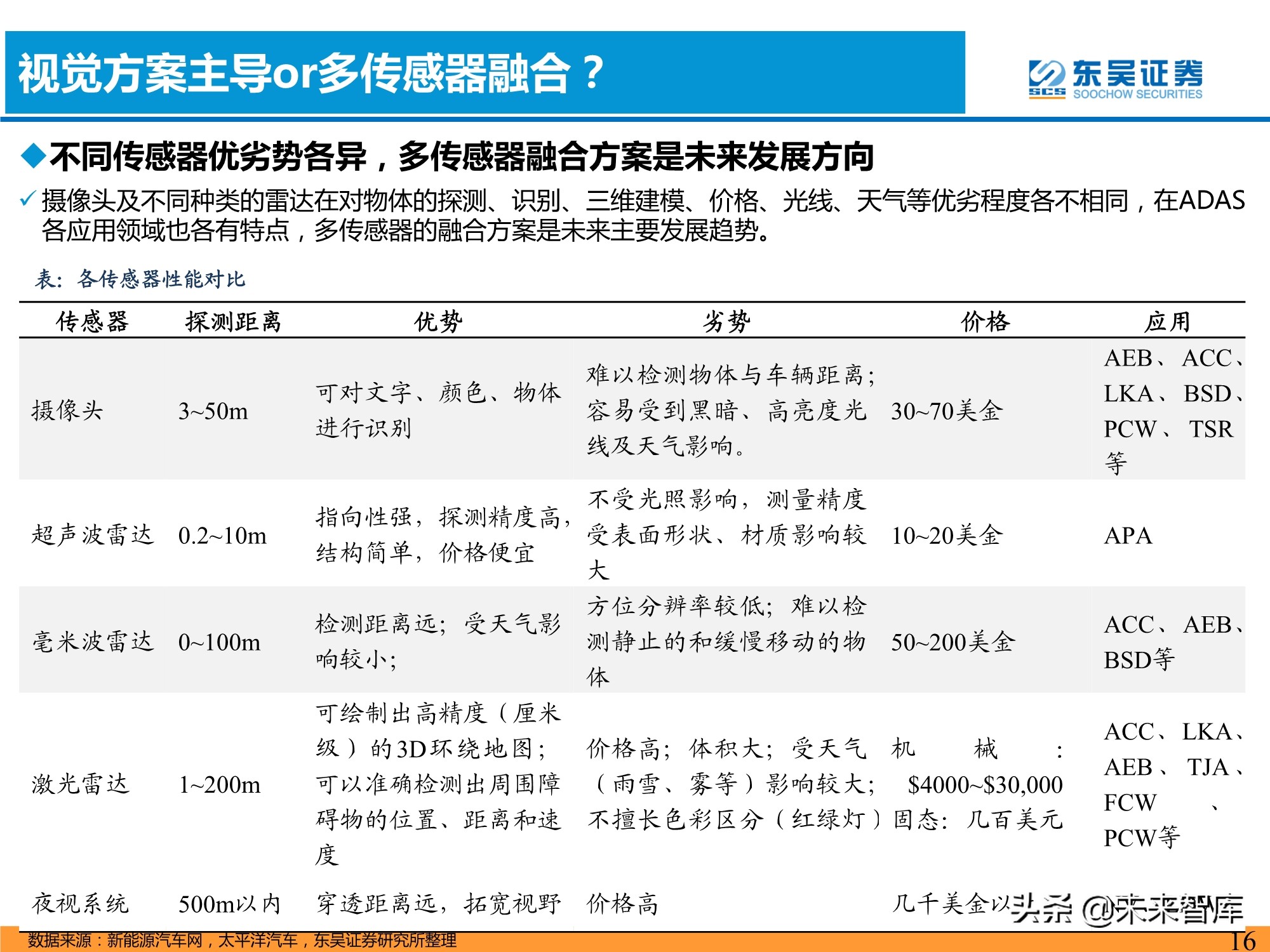

不同传感器优劣势各异,多传感器融合方案是未来发展方向

摄像头及不同种类的雷达在对物体的探测、识别、三维建模、价格、光线、天气等优劣程度各不相同,在ADAS 各应用领域也各有特点,多传感器的融合方案是未来主要发展趋势。

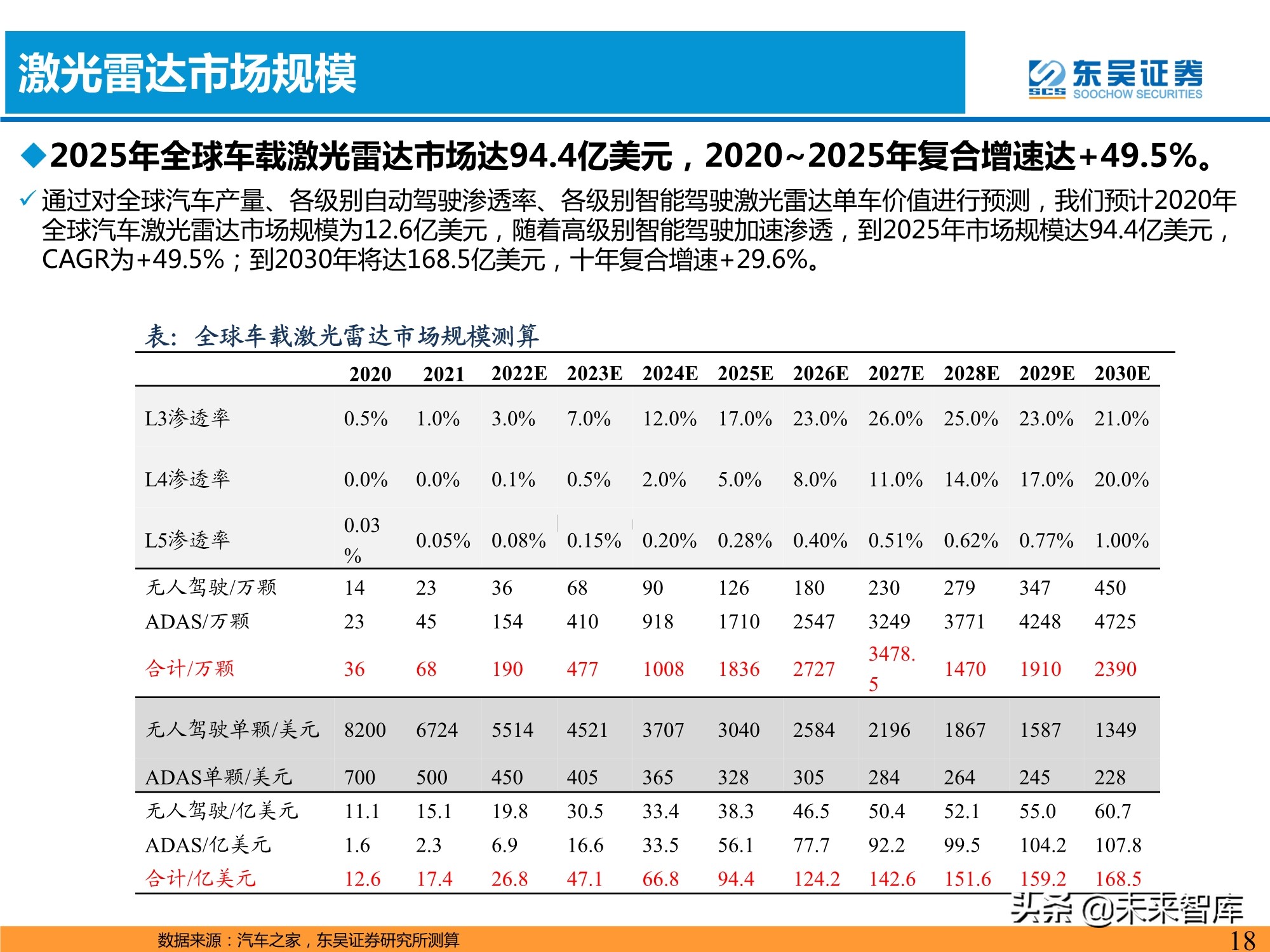

激光雷达方案逐渐普及,自主企业渗透加速

激光雷达加速上车,带来自动驾驶更佳使用体验。随着激光雷达成本不断下探,从最初的十几万美元向一千美 元甚至几百美元转变。以及从体积庞大且无法通过车规的机械式激光雷达,向体积小巧且能够通过车规检测的 固态激光雷达升级,视觉+激光雷达逐渐成为未来的主流感知方案。感知方案的升级将带来自动驾驶体验的升 级,加速推动自动驾驶功能普及。

决策层之AI芯片

智能驾驶芯片:集成更多AI单元

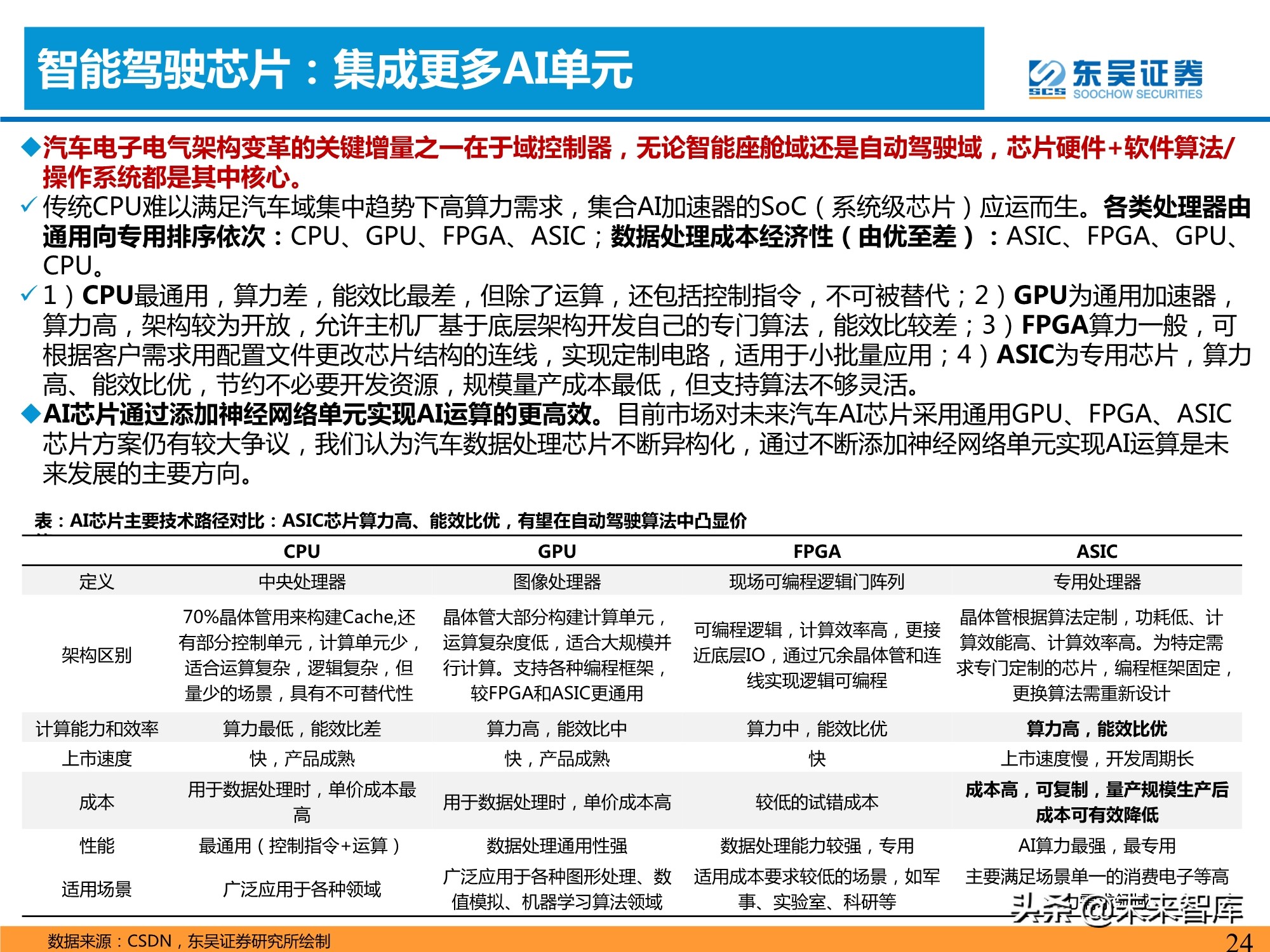

汽车电子电气架构变革的关键增量之一在于域控制器,无论智能座舱域还是自动驾驶域,芯片硬件+软件算法/ 操作系统都是其中核心。

传统CPU难以满足汽车域集中趋势下高算力需求,集合AI加速器的SoC(系统级芯片)应运而生。各类处理器由 通用向专用排序依次:CPU、GPU、FPGA、ASIC;数据处理成本经济性(由优至差):ASIC、FPGA、GPU、 CPU。

1)CPU最通用,算力差,能效比最差,但除了运算,还包括控制指令,不可被替代;2)GPU为通用加速器, 算力高,架构较为开放,允许主机厂基于底层架构开发自己的专门算法,能效比较差;3)FPGA算力一般,可 根据客户需求用配置文件更改芯片结构的连线,实现定制电路,适用于小批量应用;4)ASIC为专用芯片,算力 高、能效比优,节约不必要开发资源,规模量产成本最低,但支持算法不够灵活。

AI芯片通过添加神经网络单元实现AI运算的更高效。目前市场对未来汽车AI芯片采用通用GPU、FPGA、ASIC 芯片方案仍有较大争议,我们认为汽车数据处理芯片不断异构化,通过不断添加神经网络单元实现AI运算是未 来发展的主要方向。

智能座舱芯片:高通领先,车企自研进程加速

智能座舱域芯片布局来看,高端市场以高通为主,英特尔、瑞萨、三星、AMD随后,中低端有恩智浦、德州仪 器等,国内华为、地平线、联发科、芯驰科技、芯擎科技(吉利)等加速入局。高通第三代SA8155芯片将成为 主流车企下一代主打座舱芯片,第四代8295芯片已发布,特斯拉座舱芯片从英特尔A3950切换至AMDRyzen。

座舱芯片在AI算力方面要求较低,1)从工艺上,手机芯片厂商的中低端芯片工艺为7、14nm(高通、三 星),明显好于传统汽车电子(恩智浦、TI)的28、40nm工艺;2)从性能上,手机芯片明显高于汽车芯片。车企自研芯片进程加速,芯擎科技(吉利+ARM共同投资)发布首款7nm座舱芯片-龍鹰一号,2022年Q3量 产。(报告来源:未来智库)

决策层之操作系统

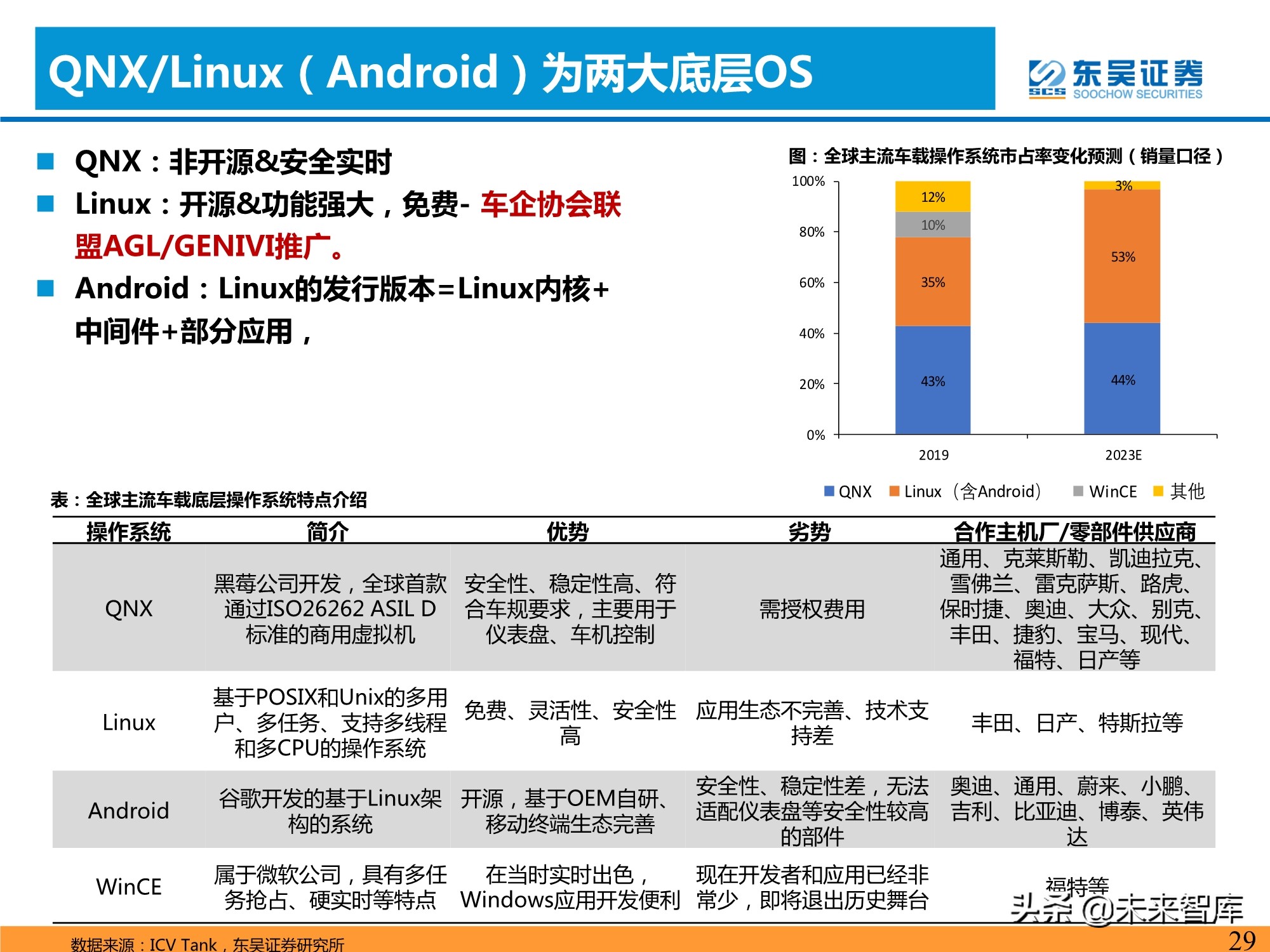

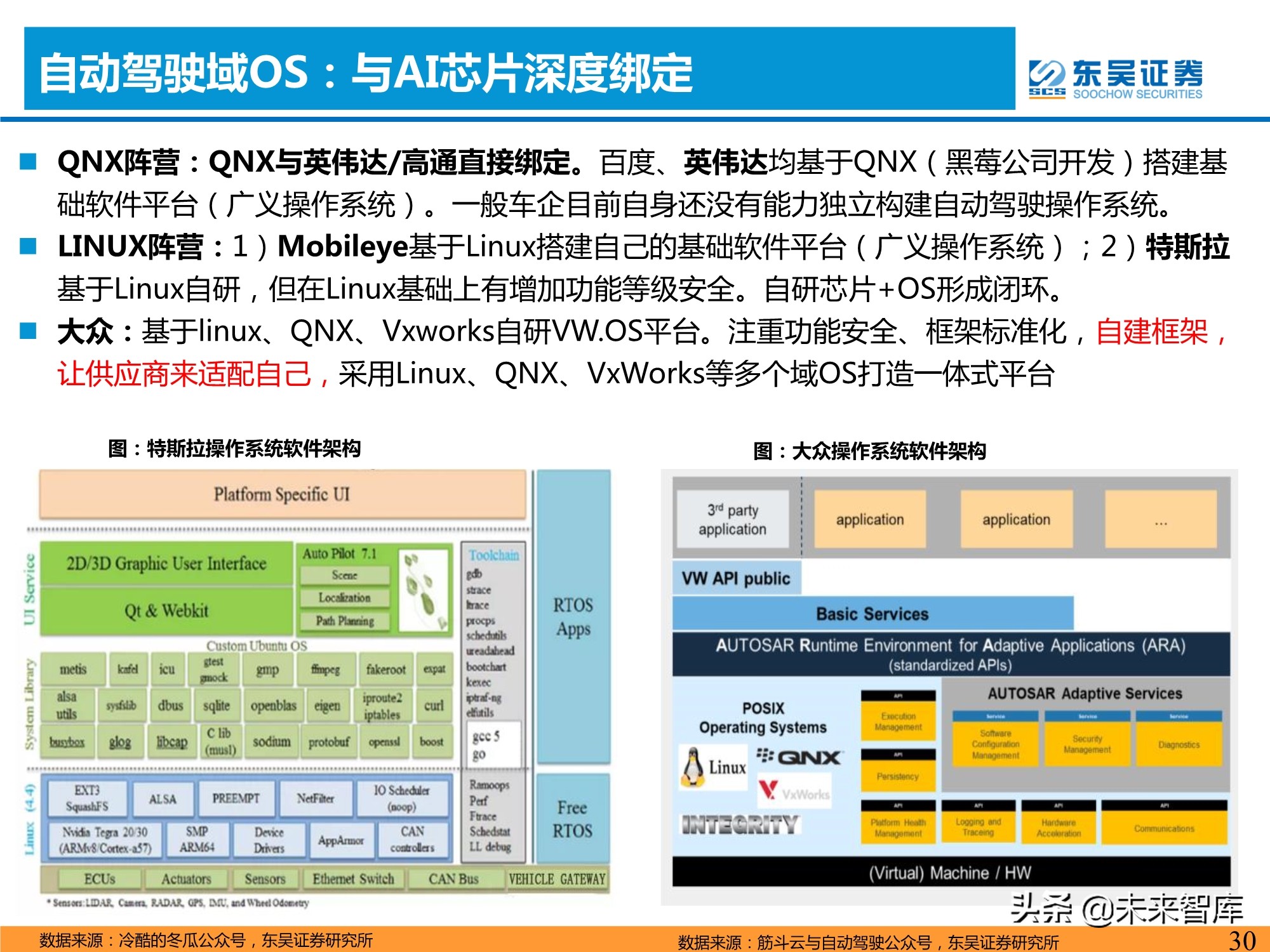

自动驾驶域OS:与AI芯片深度绑定

QNX阵营:QNX与英伟达/高通直接绑定。百度、英伟达均基于QNX(黑莓公司开发)搭建基 础软件平台(广义操作系统)。一般车企目前自身还没有能力独立构建自动驾驶操作系统。

LINUX阵营:1)Mobileye基于Linux搭建自己的基础软件平台(广义操作系统);2)特斯拉 基于Linux自研,但在Linux基础上有增加功能等级安全。自研芯片+OS形成闭环。

大众:基于linux、QNX、Vxworks自研VW.OS平台。注重功能安全、框架标准化,自建框架, 让供应商来适配自己,采用Linux、QNX、VxWorks等多个域OS打造一体式平台。

智能座舱OS:安卓+华为+车企自研加速入局

安卓是发行版本的Linux,系统复杂,功能强大,开源且生态环境好,对低端OS系统开发商具备 较大的吸引力,但是安全性和稳定性较差。

智能座舱(尤其是中控)以娱乐为主,功能等级安全低,目前基本上底层仍然是安卓生态为基础 构建的OS。

座舱OS的3大趋势:1)从座舱tier1到车企的转移;2)华为鸿蒙OS入局;3)非车规芯片应用。

感知层之域控制器(驾驶+座舱)

德赛西威: 自动驾驶域控制器国产龙头

拳头业务座舱电子具备领先地位。我们基于销量口径测算, 2020年德赛西威的中控屏产品国内市 占率约为11%,仪表市占率4%,位居行业前列。公司具备技术+成本+客户优势,加速座舱产品 国产替代,逐步淘汰尾部竞争对手,市占率有望持续上升。

卡位自动驾驶赛道,产品布局全面。公司在智能驾驶领域深入布局,包括IPU01/02/03等多款硬 件已落地量产并逐步开始放量,领先于同行业其他厂商。

深度绑定AI芯片核心玩家,卡位自动驾驶核心赛道。绑定L3级别以上自动驾驶芯片核心供应商— 英伟达,跟随战略下做好助攻角色。在小鹏P7车型上率先量产基于英伟达Xavier芯片的自动驾驶 域控制器IPU03,后续基于英伟达新一代Orin芯片的域控制器产品IPU04获得多个客户订单,将于 2022年量产。

经纬恒润:国内汽车电子领军企业

经纬恒润是国内汽车电子领军企业,核心业务主要包括三大板块:汽车电子产品、研发服务及解 决方案和高级别智能驾驶整体解决方案,主要面向汽车、高端装备、无人运输等领域。公司的技 术和产品完整覆盖智能驾驶的感知、决策、执行的全链条, 形成了从开发工具链、操作系统、中 间件、应用算法、电子产品、核心计算平台、MaaS 解决方案在内的全栈式交付能力。

汽车电子产品多样化,软硬件能力兼备。公司是国内为数不多的拥有量产毫米波雷达、摄像头、 控制器及控制算法的系统级厂商。2020年公司智能驾驶系统出货量达到30万套,收入达到4亿元 规模,是国内L2级辅助驾驶的龙头供应商。同时,公司T-Box及网关产品已实现规模化量产, 2020年销量分别为34.24、83.66万套,未来智能网联产品有望进一步放量。

研发服务及解决方案业务与硬件配套协同发展。公司研发服务及解决方案业务发展多年,客户包 括商飞、一汽、吉利、蔚来、法雷奥、安波福等国内外知名客户,收入稳定且可使公司较早参与 到客户新产品的研发进程,与硬件配套业务形成协同效应。

前瞻布局高级别智能驾驶技术,率先实现港口无人驾驶商业运营。公司智能驾驶业务已覆盖多个 场景,包括港口智能内集卡、智能环卫车、园区物流、微公交等。港口智能驾驶作为公司重点突 破场景,已去掉安全员,并率先实现MaaS完整方案,成为国内第一家实现港口L4无人驾驶商业运 营的企业。

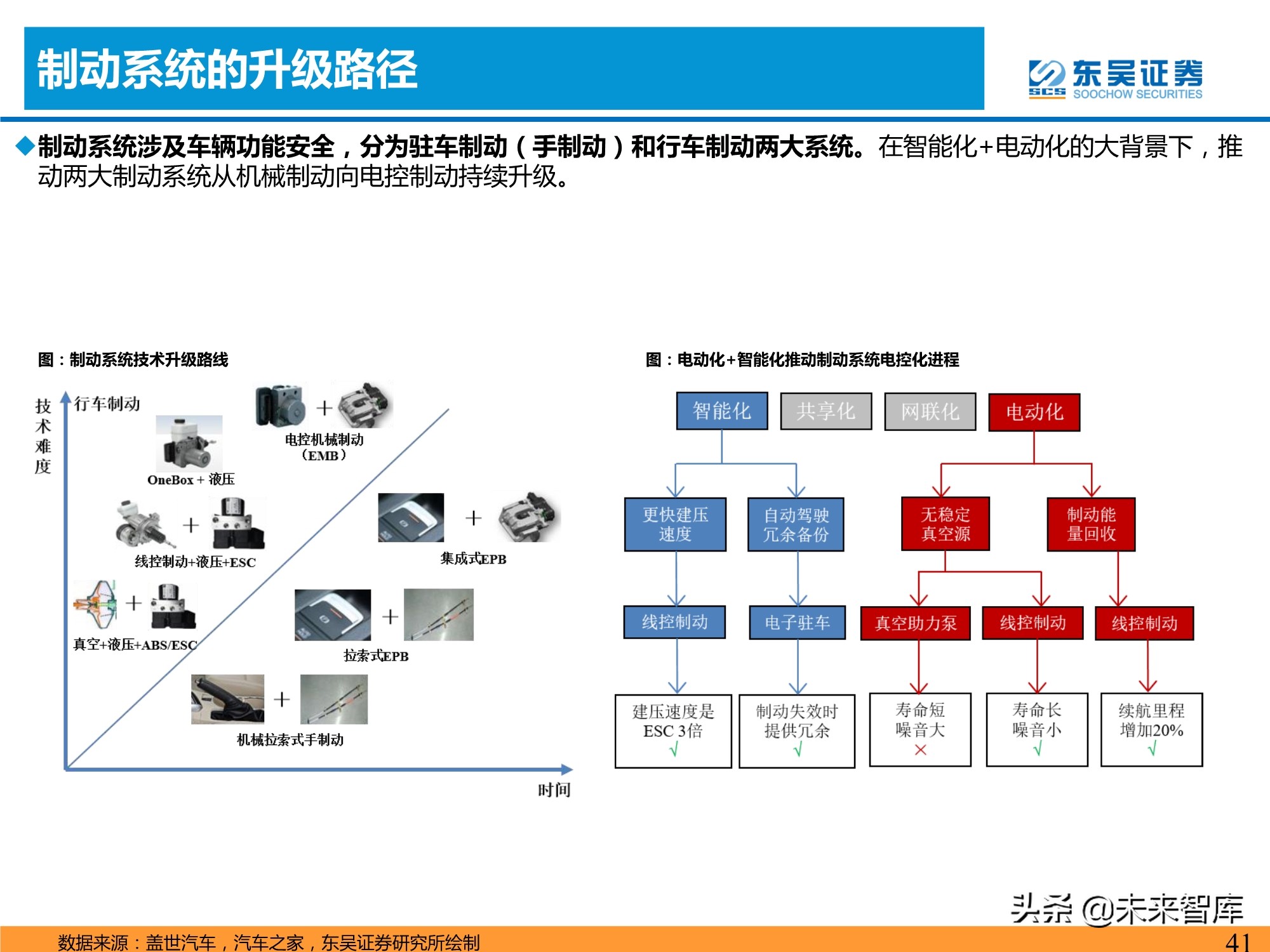

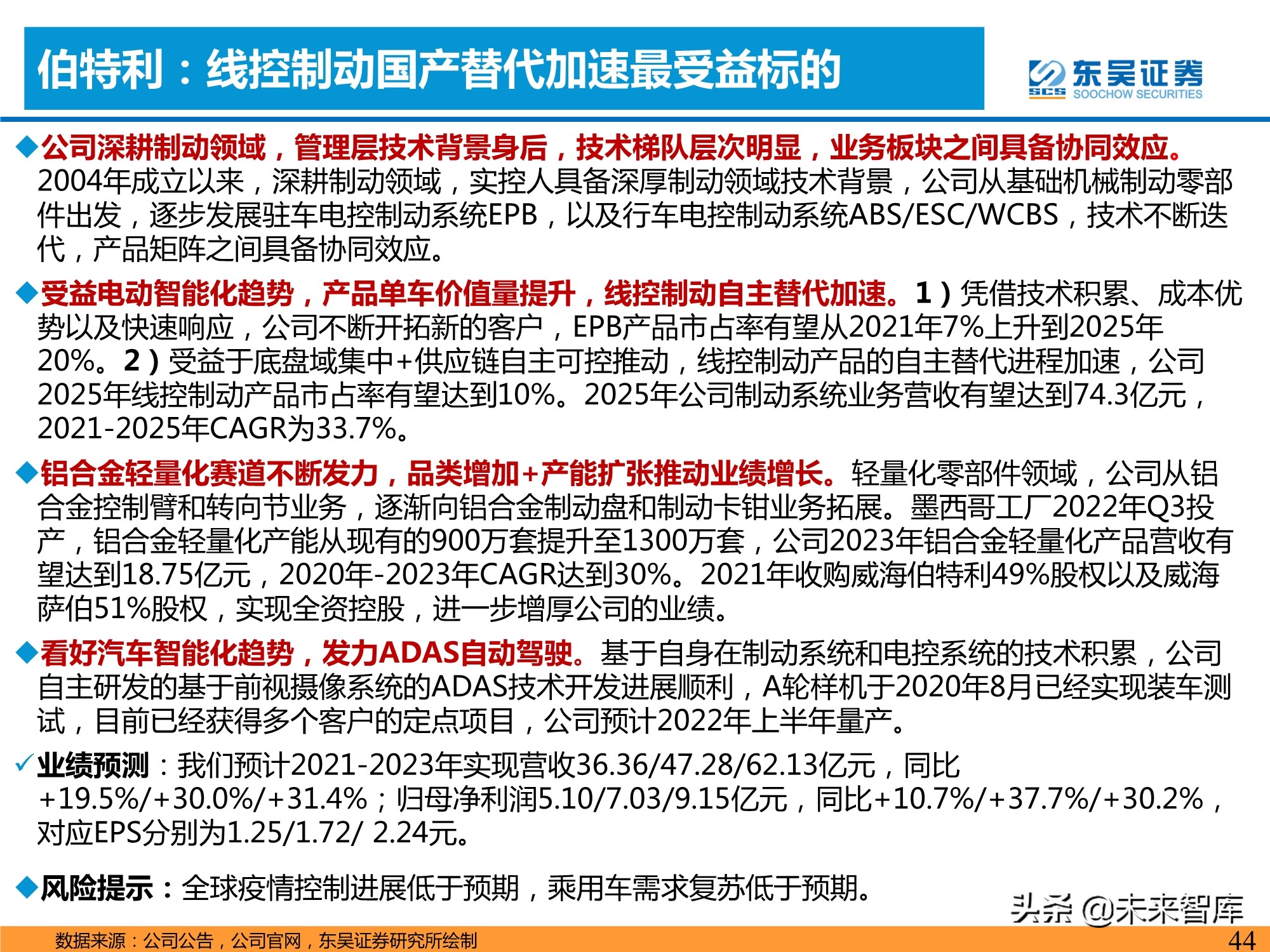

底盘域集中趋势,执行单元国产替代加速

电动智能化背景下,制动+转向实现方式多样。在电动智能化背景下,通过线控化,整车的制动和转向功能可以 通过多途径进行实现。如达到目标减速度,可以通过驾驶员主动制动、ESC主动建压、EPB、电机动能回收共同 实现;达到目标转向角,可以通过驾驶员主动转向、线控转向、ESC制动来共同实现。

多系统集成成为趋势,推动国产化替代进程。所有的底盘线控系统的控制功能从分布式的ECU中进行上收,统一 进行控制成为效率最高的方式,也是未来的演变趋势。为实现功能集成,需要寻找更加开源的供应商进行配 合,这给了自主供应商国产化替代的机会。

后疫情时代供应链安全得到重视,国产化替代进程进一步加速。受本次东南亚疫情影响,博世ESP产品供应受到 影响,进而传导到主机厂供给端。在保障供应链安全的前提下,自主替代的紧迫性进一步增强。

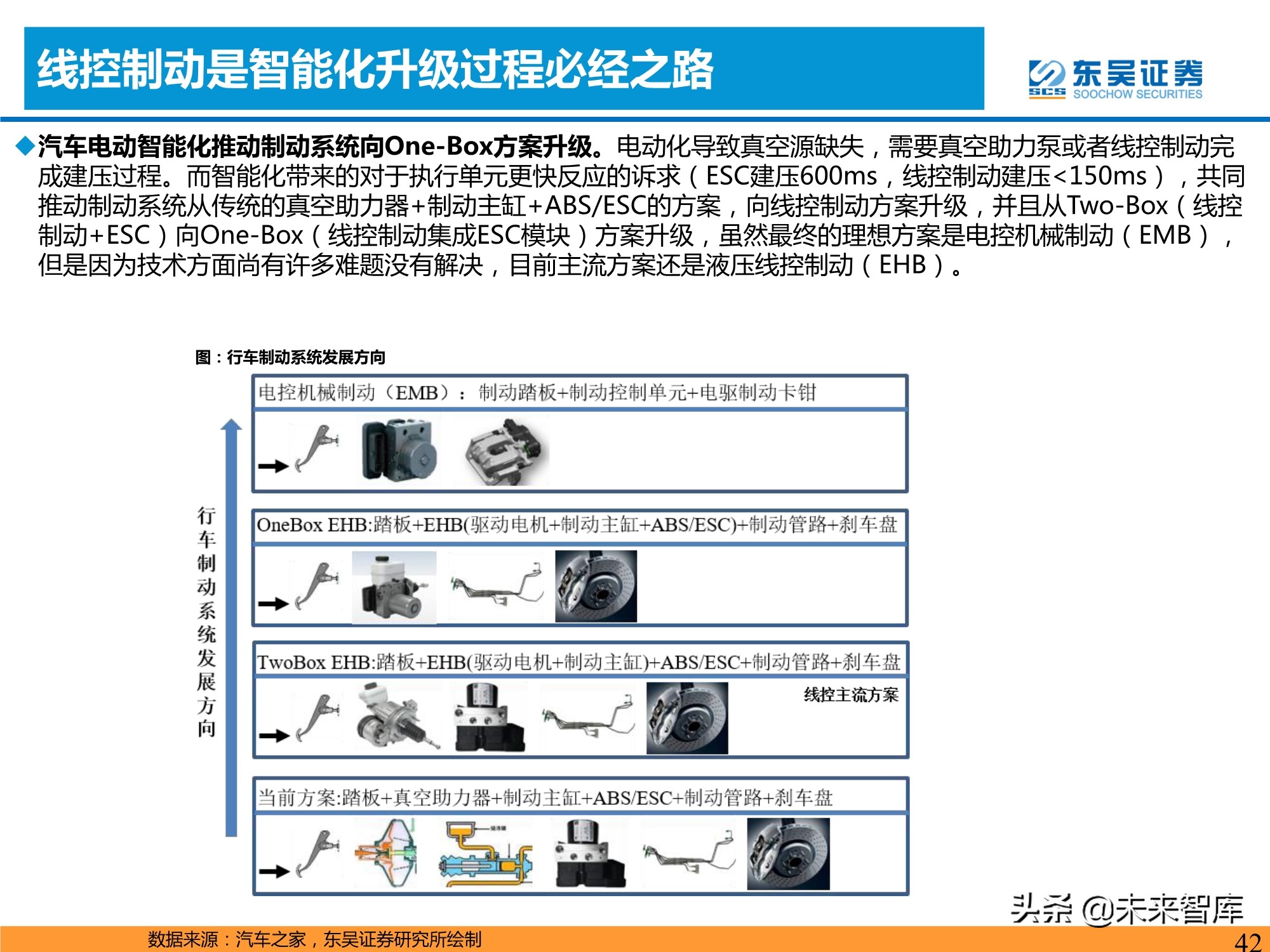

线控制动是智能化升级过程必经之路

汽车电动智能化推动制动系统向One-Box方案升级。电动化导致真空源缺失,需要真空助力泵或者线控制动完 成建压过程。而智能化带来的对于执行单元更快反应的诉求(ESC建压600ms,线控制动建压<150ms),共同 推动制动系统从传统的真空助力器+制动主缸+ABS/ESC的方案,向线控制动方案升级,并且从Two-Box(线控 制动+ESC)向One-Box(线控制动集成ESC模块)方案升级,虽然最终的理想方案是电控机械制动(EMB), 但是因为技术方面尚有许多难题没有解决,目前主流方案还是液压线控制动(EHB)。

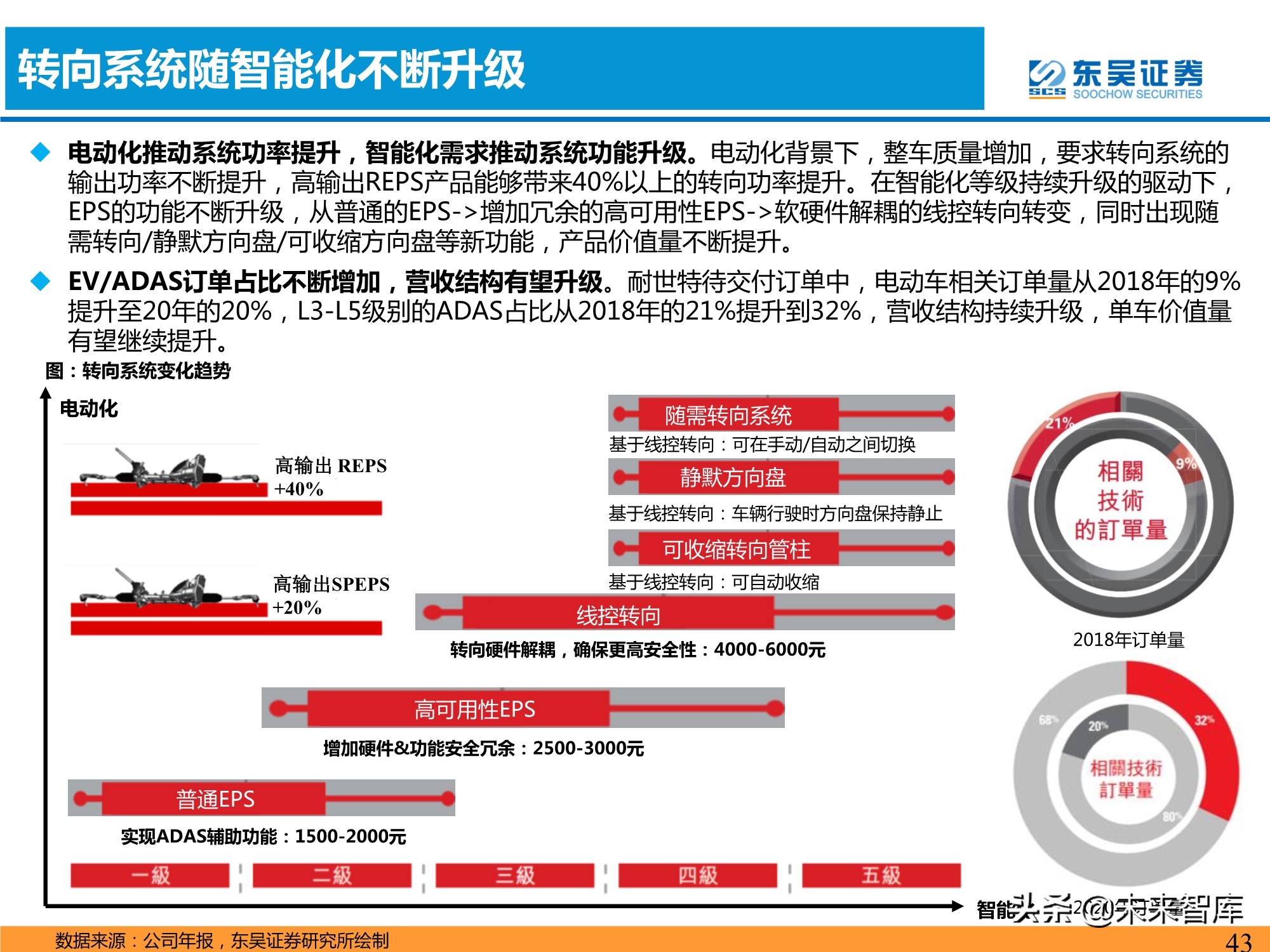

转向系统随智能化不断升级

电动化推动系统功率提升,智能化需求推动系统功能升级。电动化背景下,整车质量增加,要求转向系统的 输出功率不断提升,高输出REPS产品能够带来40%以上的转向功率提升。在智能化等级持续升级的驱动下, EPS的功能不断升级,从普通的EPS->增加冗余的高可用性EPS->软硬件解耦的线控转向转变,同时出现随 需转向/静默方向盘/可收缩方向盘等新功能,产品价值量不断提升。(报告来源:未来智库)

EV/ADAS订单占比不断增加,营收结构有望升级。耐世特待交付订单中,电动车相关订单量从2018年的9% 提升至20年的20%,L3-L5级别的ADAS占比从2018年的21%提升到32%,营收结构持续升级,单车价值量 有望继续提升。

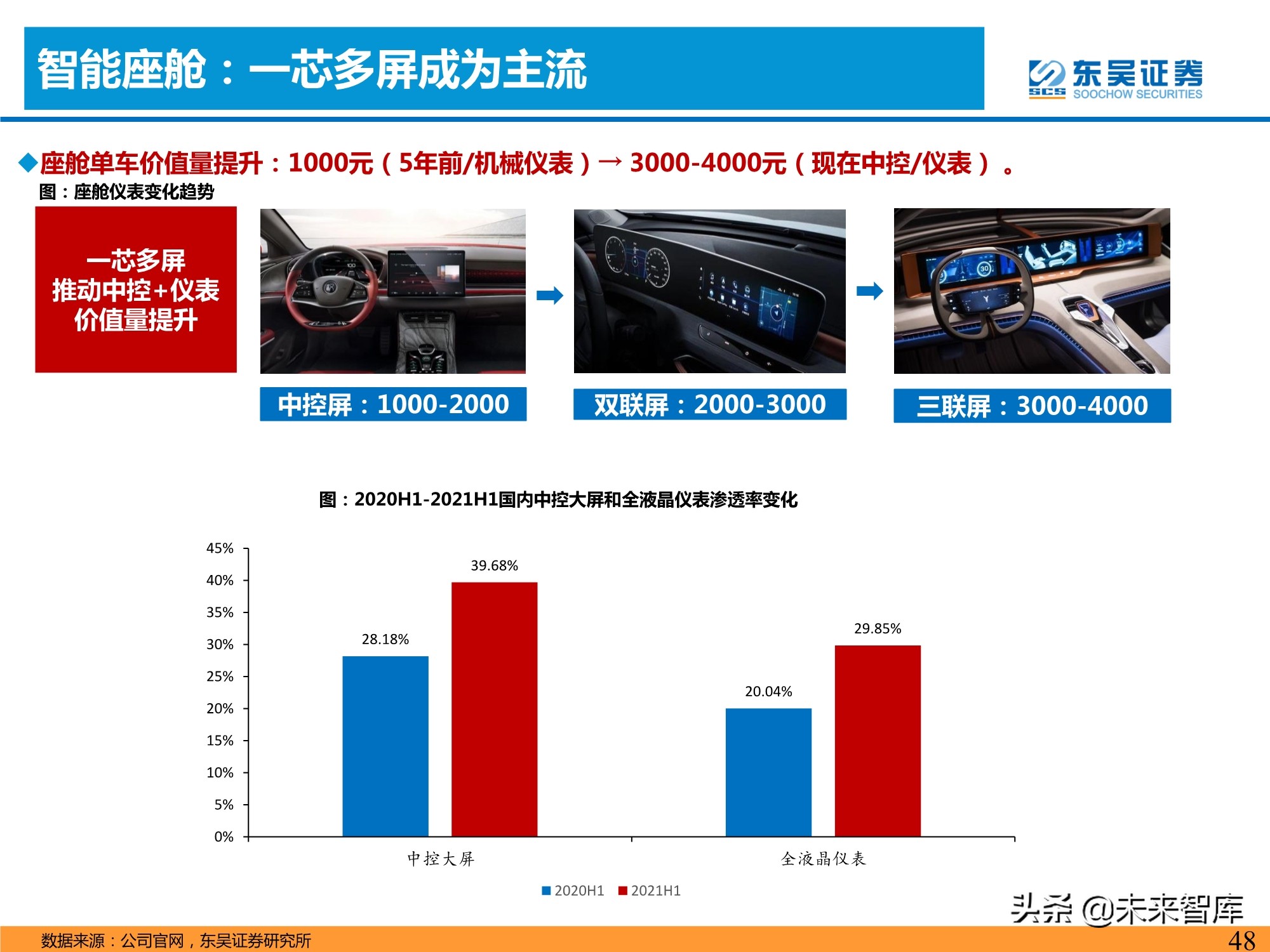

应用层之一芯多屏(智能座舱)

智能座舱:一芯多屏集成化趋势(德赛西威为例)

座舱集成化趋势:中控/仪表单品→多屏智能座舱(软件+硬 件)。德赛西威多屏智能座舱产品已实现规模化配套量产。 2020年,公司的多屏智能座舱产品已在广汽乘用车、长城汽 车、长安汽车、奇瑞汽车、理想汽车、天际汽车等多家车企的车 型上规模化配套量产,并持续获得一汽红旗、广汽乘用车、长安 汽车等核心客户的新项目订单。

2025年国内智能座舱市场规模有望突破1000亿元。根据ICVTank数据,我国2020年智能座舱市场规模为567 亿元,2025年达到1030亿元,5年CAGR为12.7%。德赛西威+华阳集团国产替代机会最明显。

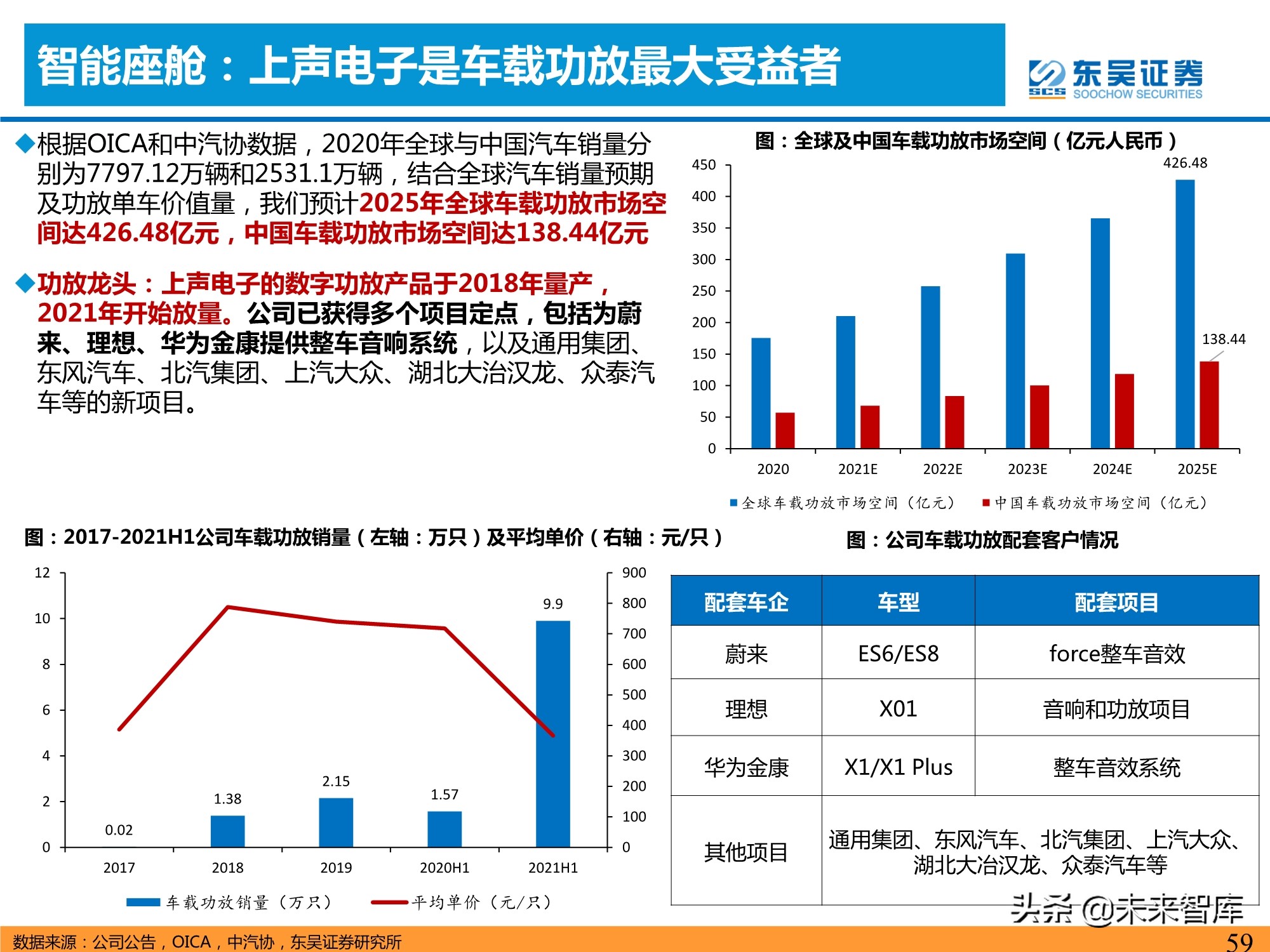

应用层之车载功放(智能座舱)

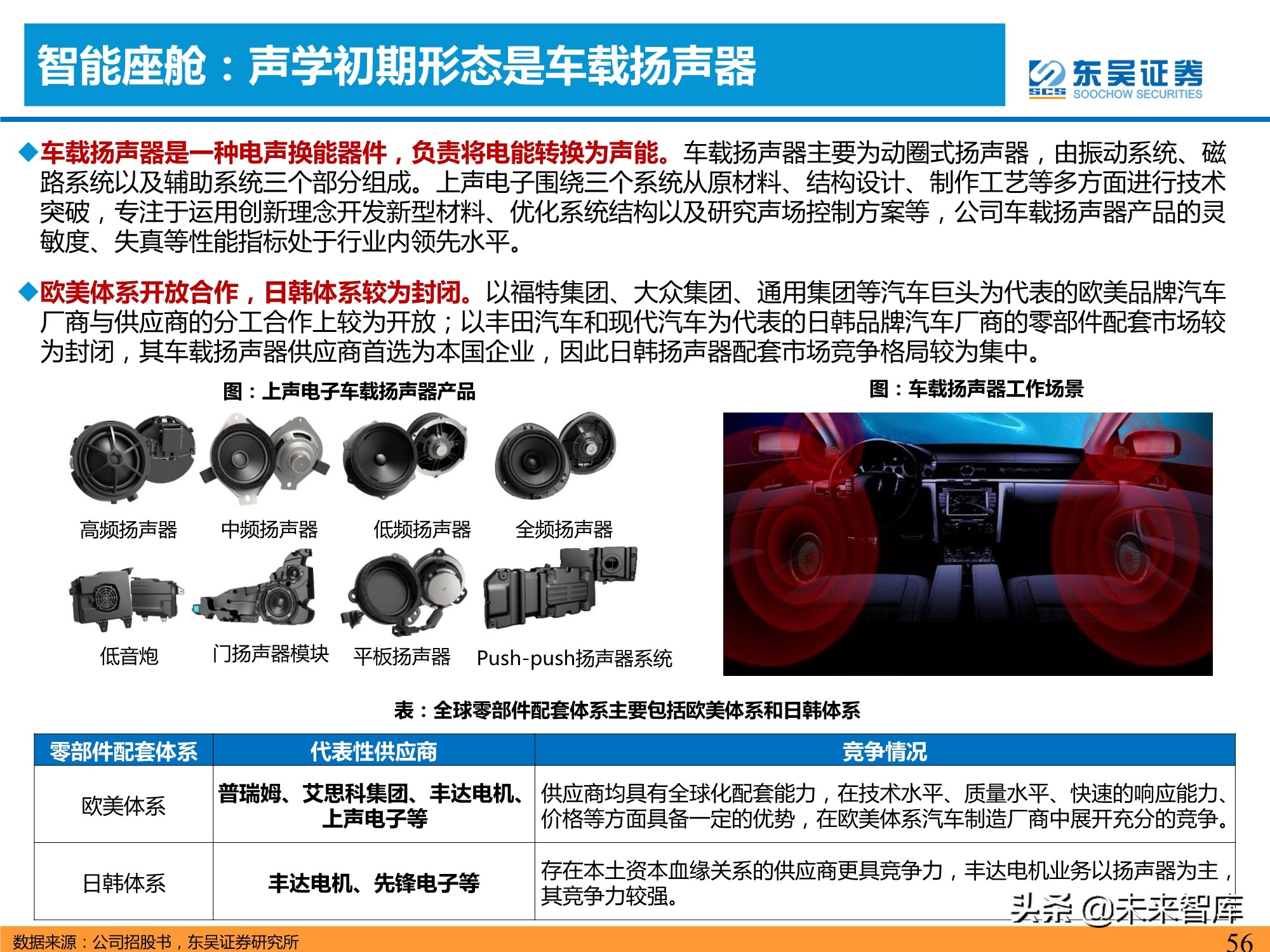

智能座舱:声学初期形态是车载扬声器

车载扬声器是一种电声换能器件,负责将电能转换为声能。车载扬声器主要为动圈式扬声器,由振动系统、磁 路系统以及辅助系统三个部分组成。上声电子围绕三个系统从原材料、结构设计、制作工艺等多方面进行技术 突破,专注于运用创新理念开发新型材料、优化系统结构以及研究声场控制方案等,公司车载扬声器产品的灵 敏度、失真等性能指标处于行业内领先水平。

欧美体系开放合作,日韩体系较为封闭。以福特集团、大众集团、通用集团等汽车巨头为代表的欧美品牌汽车 厂商与供应商的分工合作上较为开放;以丰田汽车和现代汽车为代表的日韩品牌汽车厂商的零部件配套市场较 为封闭,其车载扬声器供应商首选为本国企业,因此日韩扬声器配套市场竞争格局较为集中。

车载扬声器量价齐升,推动业绩反转预期。上声电子核心产品扬声器单价自2017年以来持续提升,2021年上 半年平均单价达到18.25元/个。同时,大功率、高保真车载扬声器产品逐渐成为主流,数字化扬声器的升级方 向也带动其单价逐步提升。

电动智能化+消费升级趋势下,单车扬声器配置数量提升。电动车正常路况下相比传统燃油车更安静,因此用 户对音效要求更高,需要搭载更多的扬声器。以20万的车型为例,传统燃油车通常搭载6-8个扬声器,较少使 用功放或低音炮产品;而20万的新能源汽车通常搭载10个以上的扬声器,并配以功放和低音炮产品以提高整 车音效。同款车型从中低配迈向高配,为了追求更极致的音效往往也会搭载更多的扬声器。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)