作者:电池网

作者:电池网 来源:电车评论网

来源:电车评论网 时间:2022-04-06

时间:2022-04-06 浏览:5176

浏览:5176换电市场再起波澜,这一次是已经在新能源市场成为一方巨头的比亚迪。

3月1日,重庆新景腾飞汽车销售服务有限公司成立,法定代表人为屈太波,注册资本200万元人民币,经营范围包含:新能源汽车整车销售;新能源汽车换电设施销售;充电桩销售等。据了解,该公司由比亚迪汽车工业有限公司间接全资控股。

对于比亚迪成立公司运营换电模式的动作,坊间纷纷猜测比亚迪是借机入局目前正火的换电赛道。虽然目前比亚迪并未对外界的猜测作出回应,但从已经错过了充电桩网络的建设的比亚迪来说,不能再缺席换电风口了。

而且随着锂电池原材料的大幅度飙升的背景下,比亚迪入场换电模式也有助于缓解自身的成本压力,为后续的电池流转做好运营上的准备。

为何比亚迪要入局换电模式?

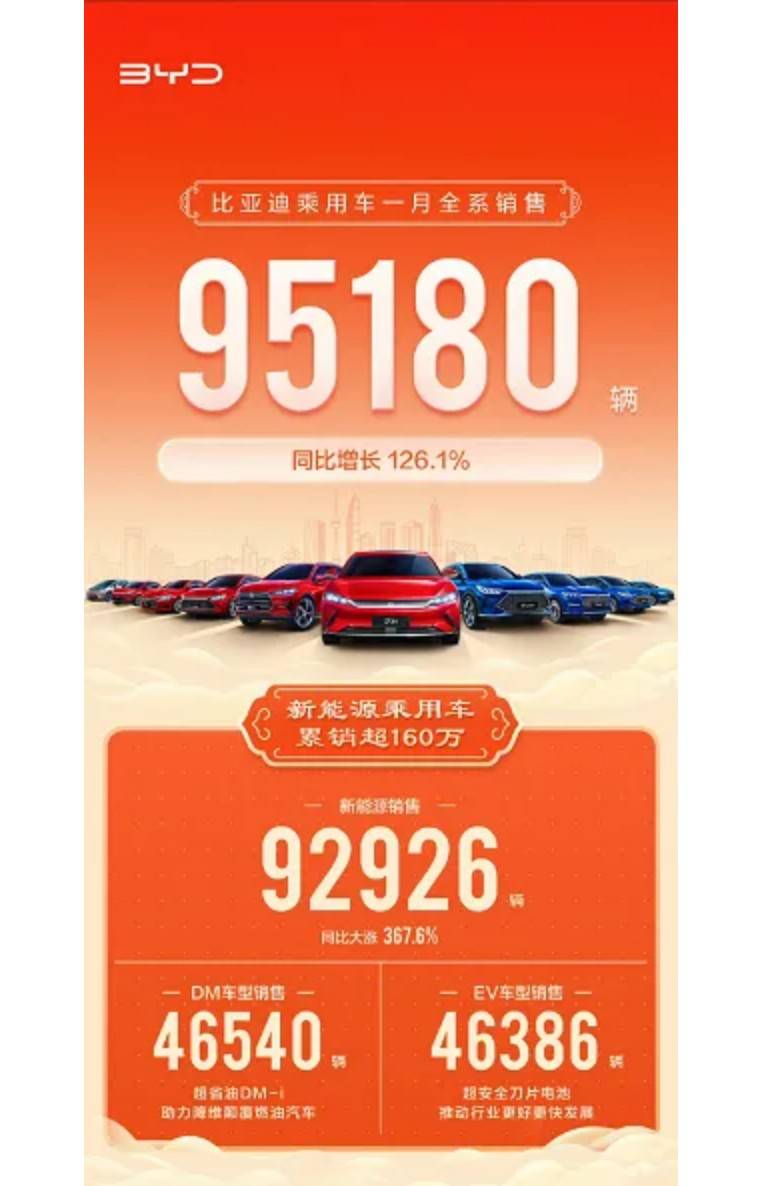

毫无疑问,早早就以新能源为发展方向的比亚迪目前是为数不多完成了电气化转型的传统车企。在过去的2021年,比亚迪全年共销售乘用车730093台,同比增长75.4%,其中新能源车的表现尤为亮眼,全年销量为593745台,占了近82%。而进入到1月份,比亚迪新能源车销量更是快速增长,新能源乘用车交付了92926辆,同比增长367.6%,占品牌总销量的占比超过98%,可以说经过多年的转型,比亚迪实质上已经是一个新能源车企。

然而,已经完成了新能源转型的比亚迪在补能体系上却一直落后于对手,特别是在超充网络的建设上,比亚迪更是处于停滞的状态。

截至目前,特斯拉在国内共建成开放超过760座超级充电站、超过700座目的地充电站,覆盖超过300座城市,基本覆盖全国各主要城市,而一直被誉为特斯拉学生的小鹏汽车也不甘落后,截止到1月18日,小鹏汽车的充电桩体系已经全面覆盖了我国333个地级市以及4个直辖市,累计上线了813座品牌超充站和166座目的地充电站。

除了特斯拉与小鹏外,像威马、哪吒汽车等新势力车企也在加紧建设自己的超充网络。虽然比亚迪可以现在开始奋起直追,但现实一点来说,在充电网络的建设上,比亚迪明显已经错过了风口。如果现在再重新入局,费事费力不说,还有可能再次错失下一个风口。

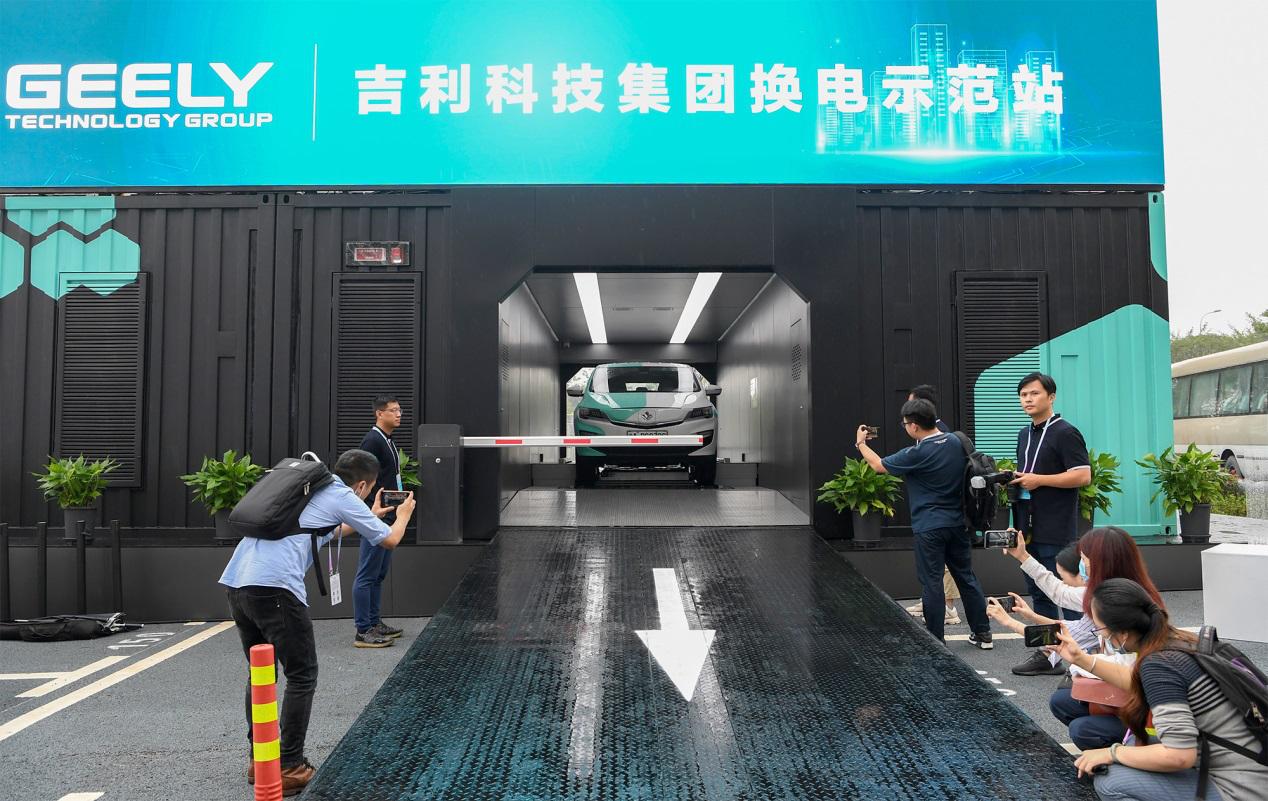

相比之下,换电模式就不同了,虽然换电模式出现的时间也比较早,但由于早期没有政策的支持,仅有蔚来、北汽等几家实力雄厚的车企在探索,发展相对来说比较缓慢,不过自从进入2020年以来,盼来了政策的换电模式自此开始加速。

值得一提的是,据相关行业机构预估,到2025年我国换电站有望达2.2万座,其对应的运营市场规模将达2631亿元,而换电站设备市场则达到693亿元,因此在这场换电风口上,除了传统换电领域的霸主蔚来汽车、北汽新能源持续加码换电体系的建设进程外,上汽、长安、广汽、一汽、吉利与合众新能源等一系列玩家也纷纷高调宣布进军换电产业。

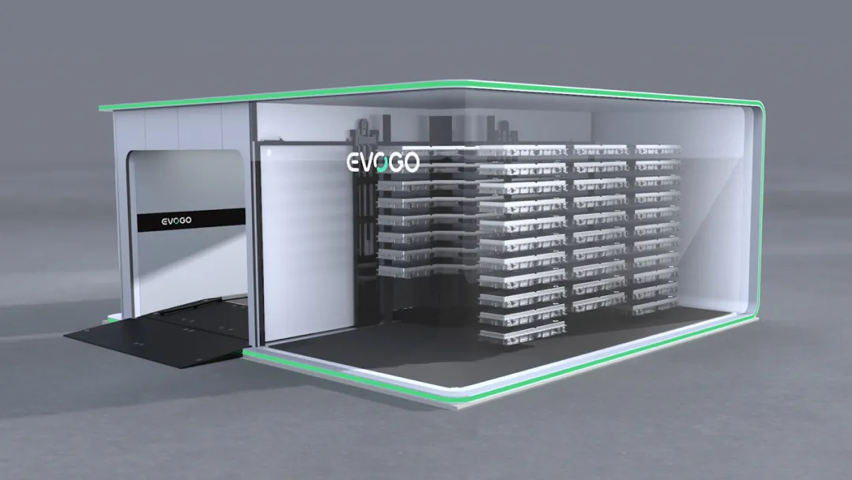

不仅如此,刚踏入2022年,就连有素有“宁王”之称的宁德时代也带来了自己的全新换电品牌“EVOGO”(乐行换电)进入了换电市场。毫不夸张的说,换电市场正在发生一场巨大的改变。对于曾经错过了超充网络建设的比亚迪来说,这是一个不容有失的风口。为何这样说?

虽然早早就以新能源为发展方向的比亚迪确实比其他车企走得更快,但却并非没有隐忧,特别是目前比亚迪卖得很火的DM-i车型终归是一个过渡时期产物,在不远的将来会彻底退出历史舞台。

拿比亚迪去年的新能源车销量为例,统计数据显示,比亚迪去年新能源车销量为593745台,其中纯电动车销售320810台,DM插电式混动车型销售272935台。可见,DM-i车型虽然火,但却依然不及纯电车。然而一年交付超30万纯电车的比亚迪却因为没有自己的超充体系,只能眼睁睁地看着这部分的利益被外面的桩企瓜分。

如果比亚迪还不入局换电市场,那么一旦插混车型彻底退出历史舞台,比亚迪所有交付的新车的补能都将会彻底让渡给外面的充电桩,这对于志在取代特斯拉的比亚迪来说,是最不希望看到的场景。

综上所诉,无论是从完善补能体系的角度还是从政策来看,比亚迪都非常有必要入局换电赛道,所以这才有了比亚迪偷偷成立销售公司运营换电的操作。

换电模式将会是比亚迪的商业闭环?

对于错过了超充风口的比亚迪来说,对换电模式可以说是势在必行,而且随着比亚迪销量的快速增长,换电模式更是可以帮助比亚迪实现商业闭环,真正做到进可攻退可守。

为何这样说呢?与特斯拉一样,比亚迪目前缺的不是订单,而是缺产能,这产能不仅仅是单纯的比亚迪新车的产能,还有芯片与电池的产能。虽然比亚迪在芯片、电池以及电池上都实现了自给自足,但依然跟不上订单的快速增长,所以比亚迪的电池产能长期处于极度紧张的状态。

随着比亚迪入局换电市场,一旦完成电池流转后,比亚迪这种电池产能紧张的状态将可以迅速得到缓解,而且在如今锂电池原材料大幅度上涨的背景下,比亚迪甚至可以基于换电模式实现“车电分离”,大幅度降低车价。

最为重要的是,比亚迪之所以入局换电模式,最根本的原因是它在推广换电模式不存在困难。可以看到的是,虽然各个车企都在强调自己的换电模式对外开放,但截止到目前各个车企在换电模式的运营商仍处于各自为政的状态。

事实上,早在去年6月国家发布的《电动汽车充换电服务信息交换》就曾提及过换电模式标准统一的问题,然而目前“距离实现跨品牌车型统一换电池还距离尚远”,其中原因还是车企的话语权问题。

虽然此前充电桩也曾陷入标准之争,但换电模式明显不同,它关乎是车企的核心利益。拿蔚来的BasS为例,一旦车企接受了蔚来的BaaS体系就意味着不仅电池包的标准都要按蔚来的要求,利益分配也由蔚来说了算,这对于意在把核心技术掌握在自己手上的车企来说是不可接受的,所以蔚来的换电模式才会一直存在大车企看不上,小车企又够不上的状态。

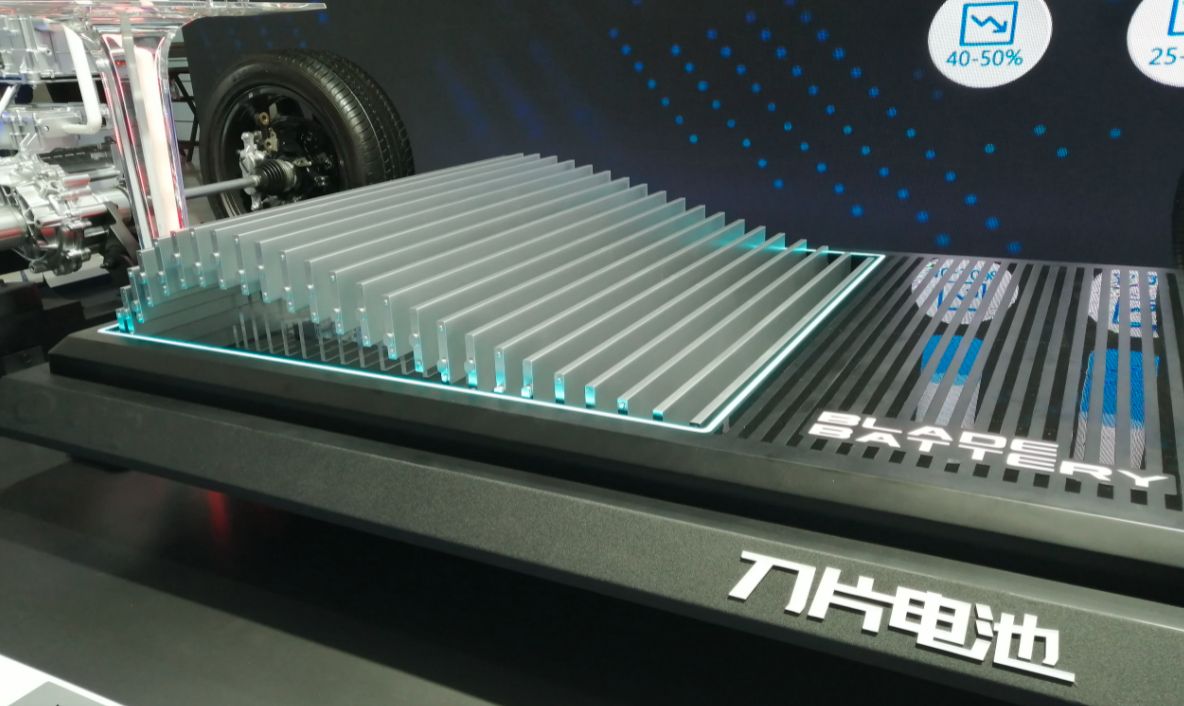

在此之前我一直强调,目前各个车企关上门独自研发换电模式是没有办法走下去的,只有供应商下场才能解决这种尴尬的局面。为何?因为车企是没有办法解决既是供应商又是主机厂这种尴尬的情况的,但比亚迪却明显不存在这样的困难。由于自己既是车企,又是电池供应商,一旦开始推进换电模式,只需要比亚迪自己完成设计就可以大规模地推行下去,完全不需要看其他车企或者电池厂商的脸色。

而且,对于换电站的利用率上,比亚迪也完全不用担心。与目前才仅仅接近年销量10万台的蔚来不同,去年就已经实现年销近60万台新能源车的比亚迪有足够的体量支撑换电模式顺利开展。值得一提的是,由于不少地方都采用了比亚迪新能源车作为出租车,一旦比亚迪推进换电模式,这些运营车辆也可以提高换电站的利用率。

此外,一旦比亚迪开始大规模换电站的建设,基于换电模式衍生的“车电分离”体系,将会是比亚迪未来一个大杀器。拿蔚来最新推出的ET5为例,其预售价为32.8-38.6万元,而使用电池租用方案补贴前售价为25.8万元,售价低了7万元。

虽然定位于中低端的比亚迪很难实现降低7万元的幅度,但按照电池占据一台车超过30%的成本来说,如果比亚迪推出“车电分离”方案,相信降价的幅度也极为可观,这将会让比亚迪拥有极具诱惑力的价格优势,所以我才说这是比亚迪的终极大杀器。

当然,换电模式对比亚迪来说,真的哪哪都好,但它有一个缺点却是不可忽视的,那就是成本高昂。以蔚来为例。根据此前媒体曝光的信息,在整个BaaS业务体系中,虽然蔚来承担了一大部分运营成本,但单个换电站建设成本仍在200万元上下,其中还不包括土地租金、人工成本以及设备折旧、维修等费用,所以如果以现在蔚来已完成的800多座换电站计算,蔚来单在换电站上就已投入超16亿元。

可以预见的是,一旦开始推进换电站建设,重资产的换电站将会使得本身就不充裕的比亚迪财政急速恶化,我想这才是比亚迪此前没有贸然入局换电模式的原因。

只不过,对于目前的比亚迪来说,由于换电站的种种优势加上政策的推动,明知道换电站致命缺陷的比亚迪所以才会在各个车企纷纷入局后,悄悄地开启了换电项目。

总结:对于比亚迪入局换电市场,其实外界早有预期。作为既是车企又是电池供应商的比亚迪来说,它入局换电市场拥有天然的优势,彼时比亚迪之所以没有入局换电赛道,不仅是因为它的精力主要在DM-i技术上,也有换电模式不成熟所致,如今这些问题都得到解决,比亚迪入局换电赛道明显已经水到渠成。

不仅如此,正式入局换电赛道的比亚迪将完成从新车、电池供应商到电池流转的商业闭环,这无论是对合资车企还是其他自主品牌来说,都是一件噩耗。毫无疑问,随着比亚迪入局换电赛道,完成商业闭环的比亚迪才真正具备了与特斯拉一较高下的实力。