作者:

作者: 来源:汽车行业关注

来源:汽车行业关注 时间:2022-05-21

时间:2022-05-21 浏览:9678

浏览:96785月20日,蔚来在新加坡交易所证券交易有限公司(SGX-ST)主板上市,股票交易代码为“蔚来”,开盘价16.9美元。截止收盘,新股蔚来收涨2.37%至17.3美元,总市值为285.8亿美元。

资料显示,蔚来成立于2014 年11月25日,由易车创始人李斌发起。2018年9月12日,蔚来在美国纽交所上市,成为首家在美上市的中国新势力车企。2022年3月10日,蔚来在中国联交所上市,至此“蔚小理”三家新势力车企齐聚香港。2022年5月20日,蔚来在新交所上市,成为首家在美国、中国香港、新加坡三地上市的中国企业。受该消息影响,港股蔚来今日收盘大涨9.55%至135.4港元。截止发稿前,美股蔚来盘前大涨3.96%。

不管是联交所还是新交所,蔚来均采用介绍上市的方式。所谓“介绍上市”,是已发行证券申请上市的一种方式,不发行新股,只是公司股东将本身的旧股申请挂牌买卖,不涉及融资。另外,介绍上市当天的价格并无发行价格作为参考,而完全由买卖双方交易博弈决定,且由于控股股东的股份有6个月锁定期、公司在上市6个月后才能进行再融资,股票在上市初期可能供给不足、交易量偏低、股价波动性较高。

蔚来为何急于在多个市场上市?5月4日,蔚来被美国SEC(美国证券交易委员会)列入拟退市名单,原因是SEC根据《HFCAA》及其实施规则认为,蔚来聘任了无法由公众公司会计监督委员会全面检查或调查其工作底稿的审计机构,就其2021年财务报表发出审计意见。按照SEC法律文件规定,被列入“确定预摘牌”的公司需要在三年内提交SEC需要的文件。如果“确定预摘牌”中的公司没有提交或提交的文件不符合SEC要求,它们将会面临退市。从某种程度上来看,蔚来被美国SEC列入“预摘牌”名单,虽然并不意味着退市,但面对监管层面的压力还是引起不少投资人担忧,因此蔚来加快在联交所和新交所上市,其本质上是为投资者提供更稳健的投资方式。

不过,从更深层的意义分析,如果上市不为融资,那就是“挂羊头卖狗肉”。资料显示,新加坡是与纽约、伦敦、香港并驾齐驱的最具活力的国际金融中心之一,管理的资产总额估计超过2.4万亿新元。2021年9月,第30期全球金融中心指数(GFCI)公布,纽约在GFCI指数中位居榜首,伦敦位居第二,中国香港和新加坡位居第三、第四名。同时,新加坡还是全球第三大外汇交易中心、亚洲最大的外汇清算中心、第二大人民币离岸清算中心及亚洲重要的财富管理中心,聚集了数百家本地及跨国金融机构。根据相关规则,蔚来以介绍上市的方式登陆新交所,至少要在六个月后才能进行融资。因此,蔚来在新交所挂牌上市,其目前还是为了拓宽融资渠道,同时增加蔚来在亚欧美等资本市场的曝光度。

与此同时,和合肥的对赌正在逐步逼近蔚来。2019年,蔚来面临生死存亡时刻,在巨额亏损、自燃召回、裁员瘦身、高管离职等影响下,蔚来股价暴跌,最低仅为1.19美元/股,濒临纳斯达克1美元退市红线。为了求生,蔚来与北京亦庄国投、浙江湖州吴兴区政府等商谈融资事宜,但均以失败告终。在蔚来面临生死存亡,同时市场一度不看好蔚来的背景下,合肥向蔚来抛出橄榄枝。2020年4月29日,蔚来与合肥国资达成战略合作,合肥国资向蔚来中国投资70亿元,蔚来投资42.6亿元,二者分别持有蔚来中国的24.1%和75.9%的股份。

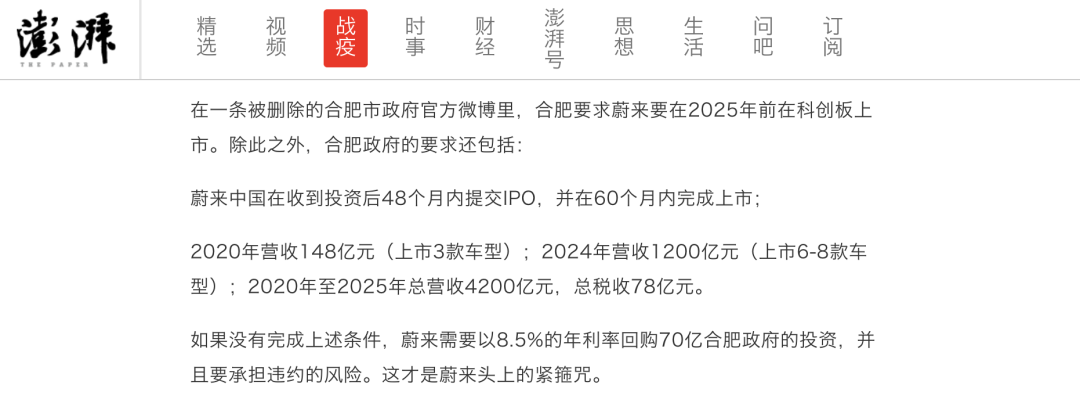

蔚来被救活,而合肥也因此名声大噪。然而,据媒体报道,合肥并不是无条件投资蔚来,其与蔚来签订协议,要求蔚来中国在收到投资后48个月内提交IPO,并在60个月内完成上市;IPO之外,蔚来需要完成的业绩承诺:2020年营收148亿元(上市3款车型),2024年营收1200亿元(上市6-8款车型),2020年至2025年总营收4200亿元,总税收78亿。

在此压力之下,蔚来在产品、融资等方面全面加速。以产品方面为例,目前蔚来旗下已上市并计划发布的车型包括ES8、ES6、ES6、ET7、ET5、ES7共计六款车型,是目前产品规划最多的新势力品牌。与此同时,蔚来计划产品与全体系服务将在德国、荷兰、瑞典、丹麦正式落地。

从目前来看,蔚来的生存危机已经缓解,但一直依靠融资输血并不是长久之计,如何通过提高自身产品竞争力来实现盈亏平衡,将是蔚来继续生存发展的关键。