作者:

作者: 来源:崔东树

来源:崔东树 时间:2022-05-14

时间:2022-05-14 浏览:8225

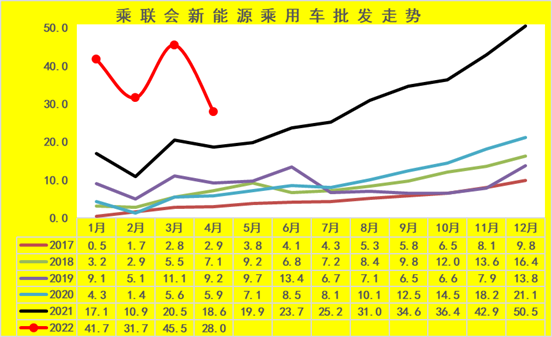

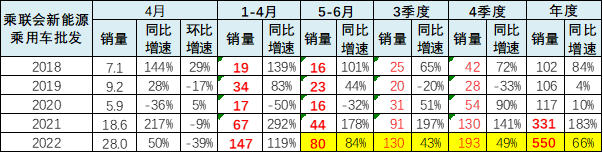

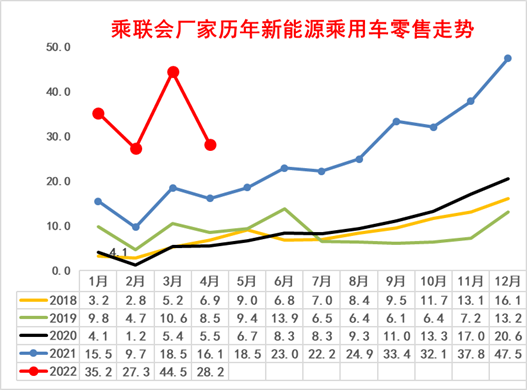

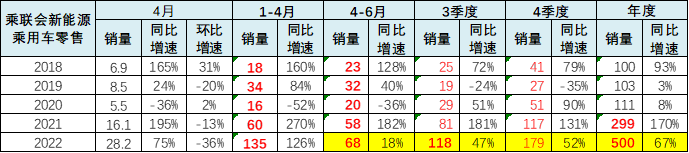

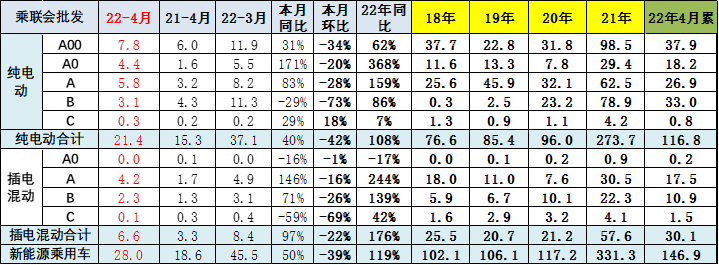

浏览:82254月新能源乘用车批发销量达到28.0万辆,同比增长50.1%,环比下降38.5%,环比下降幅度异常,新能源发展同样受到当前疫情波及和冲击。1-4月新能源乘用车批发146.9万辆,同比增长119.0%。4月新能源乘用车零售销量达到28.2万辆,同比增长75%,环比下降36%,异于历年4月走势。1-4月新能源乘用车国内零售135.2万辆,同比增长126%。

新能源车市场方面,尚未受到涨价的影响,涨价前订单表现火爆,订单充足。4月的新能源车与传统燃油车环比走势都受到生产影响,新能源车供不应求加剧导致未交付订单拖期严重。疫情下私车出行拉动的新能源车强势增长,家庭第二辆车的安全出行意义重大,呼应了城镇居民在短途出行中对新能源车型的进一步认可和适应。

一、新能源乘用车总体走势

4月新能源乘用车批发销量达到28.0万辆,同比增长50.1%,环比下降38.5%,环比下降幅度异常,新能源发展同样受到当前疫情波及和冲击。

1-4月新能源乘用车批发146.9万辆,同比增长119.0%。未来供给改善后,实现进一步拉动措施才能追回销量损失。

今年以来,由于锂和镍等原材料涨价导致动力电池价格上涨的速度大大出乎业内预期,因此在动力电池涨价后的车企压力非常大,只能通过涨价来缓解成本压力。

目前两轮新能源汽车价格上涨的影响暂时不明显。首先是新能源车的销售模式是订单销售,目前各车企手里有较多的未涨价前的订单,导致3-4月基本是消化前期订单,因此销量影响不大。

其次是,新能源插混对燃油车市场的分流,高油价导致新能源的优势加大。现在油价高企的情况下,新能源车的性价比得到了明显的提升,但传统车市场就更艰难了。

第三个原因是新能源车的消费者的刚性需求较强,价格敏感度相对较低,因此小幅的价格变化不会明显影响消费者对新能源车的需求。

第四个原因是新能源车涨价前的订单价格锁定,形成早订车的锁定价格便宜的结果,引发更多消费者理性或跟风抢订的新局面。车企对疑似黄牛炒订单现象也采取措施规范秩序。

4月新能源乘用车零售销量达到28.2万辆,同比增长75%,环比下降36%,异于历年4月走势。

从乘联会的零售数据看,1-4月新能源乘用车国内零售135.2万辆,同比增长126%。虽然4月低迷,但目前年累增速没有高位的快速回落。今年是补贴调整,因此调整后的新能源车没有明显的需求变化。

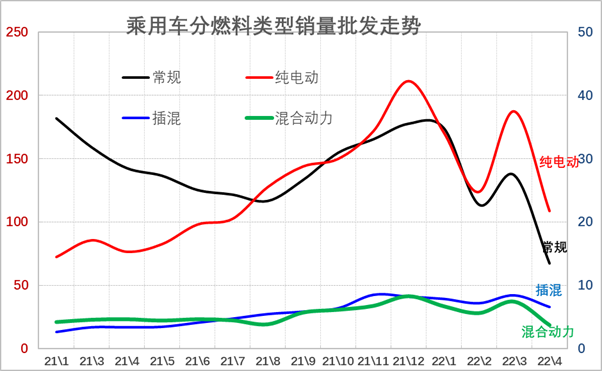

这个是1:5的比例,可清晰看到传统车与新能源车形成反差,新能源平稳向下,传统车加速向下。纯电动与传统车走势相对分化。插混和混动的走势也是较强的。

近几年的乘用车市场需求出现分化的K型走势,传统燃油车占比持续下降,伴随着新能源车占比持续提升,形成国内车市的结构性增长态势。传统燃油车产品面临较大的增长压力,而新能源车产品的电动化与智能化的社会供应链体系仍在创新上升阶段。

世界新冠疫情爆发后,疫情带来的环境变化对有车群体和无车群体的影响存在显著差异,消费分级的背后投射出不同群体抗风险能力,或在后疫情时代影响车市规模变化。

部分有车族群体能很快从疫情的财产损失中恢复过来,保住工作,并使资产升价。大部分有车群体属于中产阶层,其家庭资产丰厚,疫情下的避险心态导致中产家庭第二辆车的需求强力释放,拉动高端B级电动车的强势增长。从企业的新品计划看,国内新能源头部企业今年投放重点均在中大型标杆车型,有利于夯实中国新能源市场技术积累,为产业持续升级积蓄力量。

无车族群体,比如第三产业就业群体,则在疫情中工作收入损失较大,原本的正常消费升级的购车能力暂时受阻,使传统燃油车的入门级购买需求下降,这也使自主品牌和合资品牌入门级车型的销量明显下降,传统车企总体表现下降。

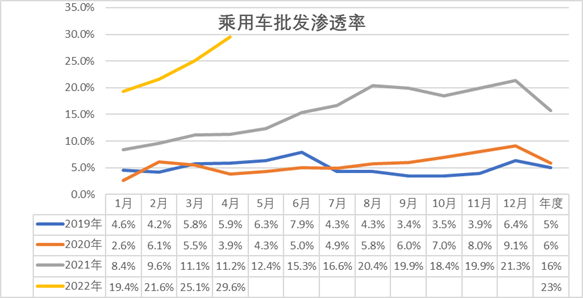

4. 新能源渗透率走势-批发

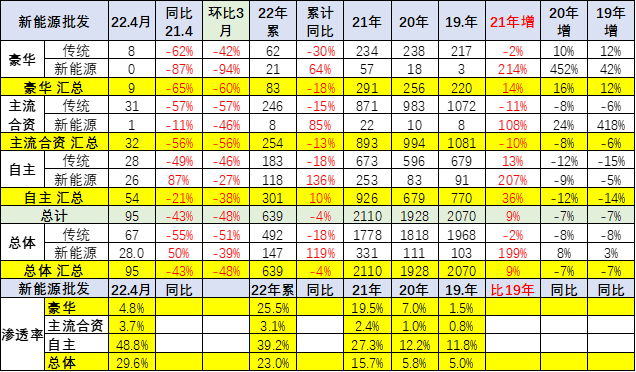

4月新能源车厂商批发渗透率29.6%,较2021年4月11.2%的渗透率提升18个百分点。4月,自主品牌新能源车渗透率48.8%;豪华车中的新能源车渗透率4.8%;而主流合资品牌新能源车渗透率仅有3.7%。

近几年的全国乘用车市场的批发渗透率相对超强,4月达到近30%,这也是国内外两个市场的新能源需求好于燃油车的结果。

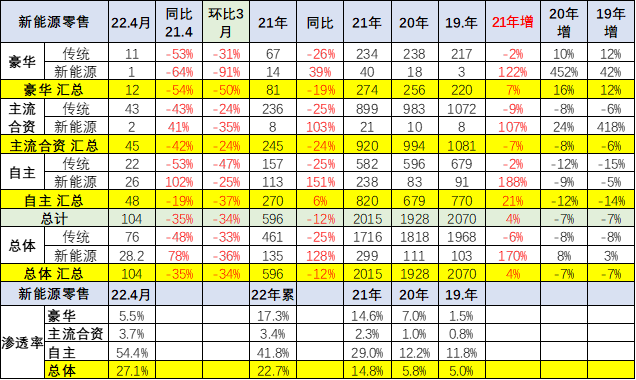

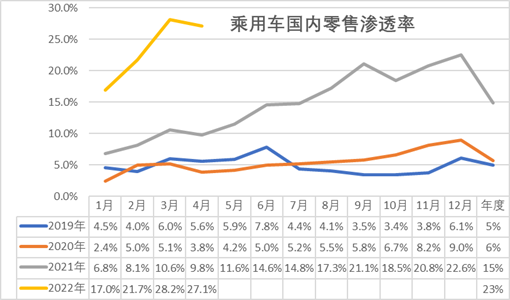

5. 新能源渗透率走势-零售

4月新能源车国内零售渗透率27.1%,较2021年4月9.8%的渗透率提升17.3个百分点。4月,自主品牌中的新能源车渗透率54.4%;豪华车中的新能源车渗透率5.5%;而主流合资品牌中的新能源车渗透率仅有3.7%。

近几年新能源车国内零售率走势持续走强,超预期发展,尤其是近几年1-9月的新能源渗透率提升明显,今年的2-4月渗透率提升超强,已经到27%的高位。

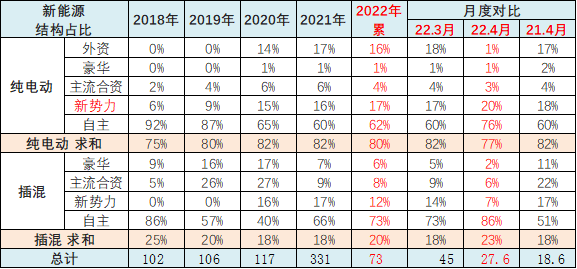

二、新能源乘用车市场结构分析

1. 新能源车的新势力持续走好

中国新能源车的参与势力相对很多元。自主品牌是传统竞争者,随着新势力的加入,新势力企业份额也达到了17%。近期外资品牌表现相对较强,特斯拉表现优秀。目前大集团新能源表现分化加剧,自主表现相对较强。

随着世界新能源车的浪潮,国际新能源车企对中国新能源汽车市场也日益重视。BBA豪华车企的纯电动车开始全面量产,市场表现仍待验证。

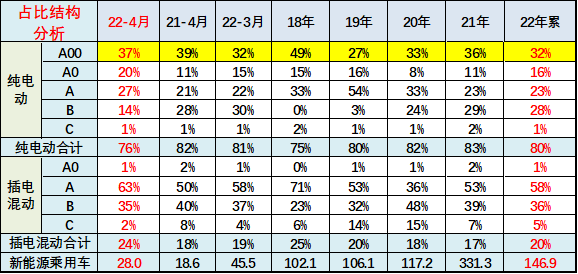

2. 新能源车的级别——A00级占比仍较强

4月B级电动车车型销量同比下降29%,环比下降73%,占纯电动份额14%。纯电动市场“哑铃型”结构有所改善,其中A00级批发销量7.8万辆,环比下降34%,占纯电动的37%份额;A0级批发销量4.4万辆,占纯电动的20%份额;A级电动车占纯电动份额27%;B级电动车销量损失较大。

4月电动车高端车型销量低迷,中低端走势较强,纯电动市场哑铃型结构有所改善。纯电动市场哑铃型结构有所改善,其中A00级占纯电动的37%份额;A0级占纯电动的20%份额;A级电动车占纯电动份额27%;B级电动车因为部分车型供货不足,因此占纯电动份额14%。

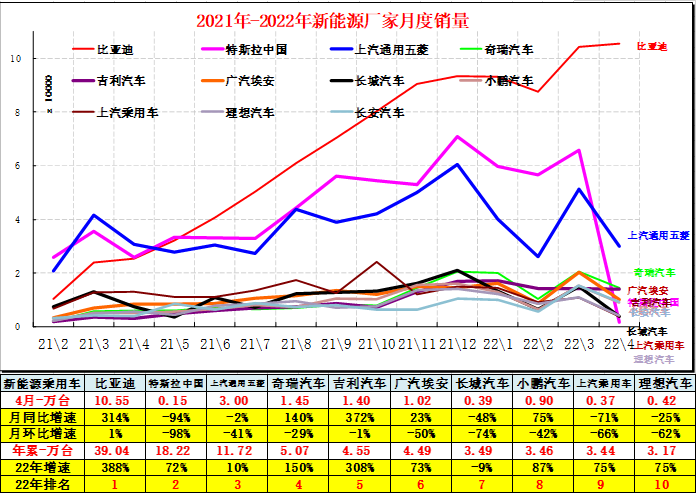

三、4月新能源车主力厂家分化

1. 历年逐月新能源车主力厂家销量走势

4月新能源乘用车市场走势分化,比亚迪纯电动与插混双驱动夯实自主品牌新能源领先地位;以奇瑞集团与广汽集团为代表的传统车企在新能源板块表现相对突出。厂商批发销量突破万辆的企业有4家。4月特斯拉中国生产10,757辆,批发1,512辆,也应属于万辆以上规模。

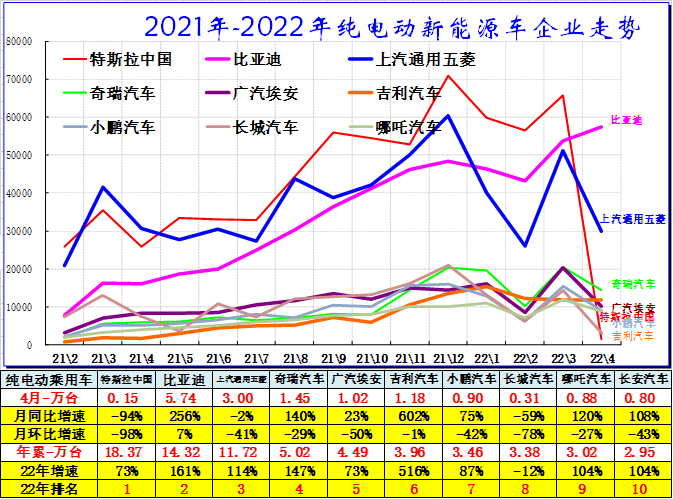

2. 历年纯电动主力厂家销量走势

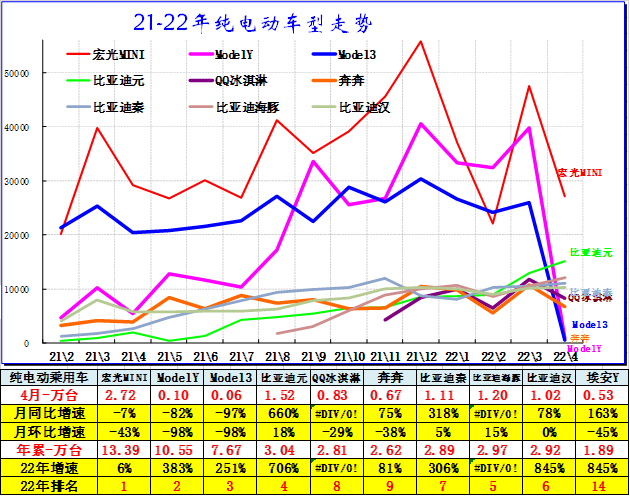

至今以来纯电动乘用车市场仍然是自主品牌为主的格局,虽然特斯拉进入,但自主车企占据纯电动车的绝对优势地位。除了特斯拉的本月偏低之外,合资车企的也没有进入前10。

4月理想、哪吒、小鹏、蔚来、零跑、威马等新势力车企销量同比和环比表现总体分化,尤其是零跑、哪吒的环比下降较小,零跑等第二梯队企业表现持续走强。

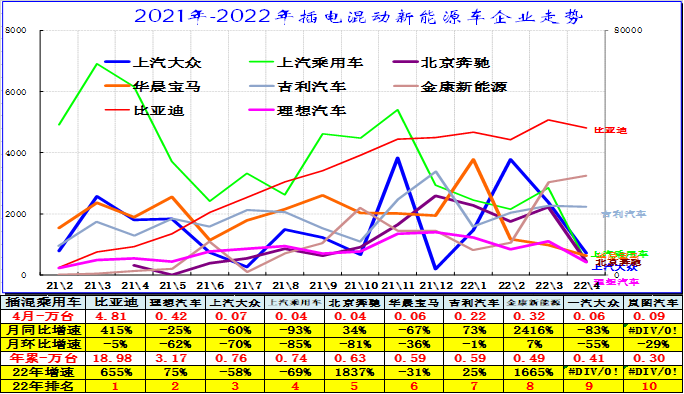

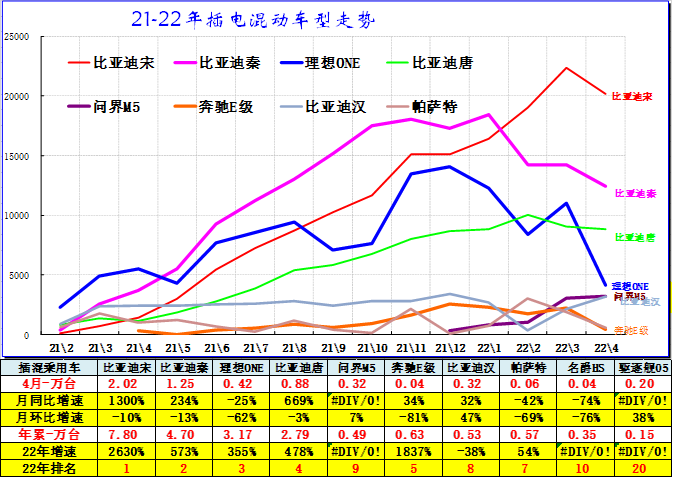

3. 插电混新能源车企业表现一般

4月份插电混动动力市场,主要的厂家是比亚迪、理想汽车、金康共3家,二线的上汽乘用车、吉利、奔驰和一汽大众表现也很好。

由于销量均较低,排名有一定偶然性。对于去年4月份的走势形成较大的反差,其中金康塞力斯表现相对较强,吉利汽车等表现也不错,插混成为自主的新空间。

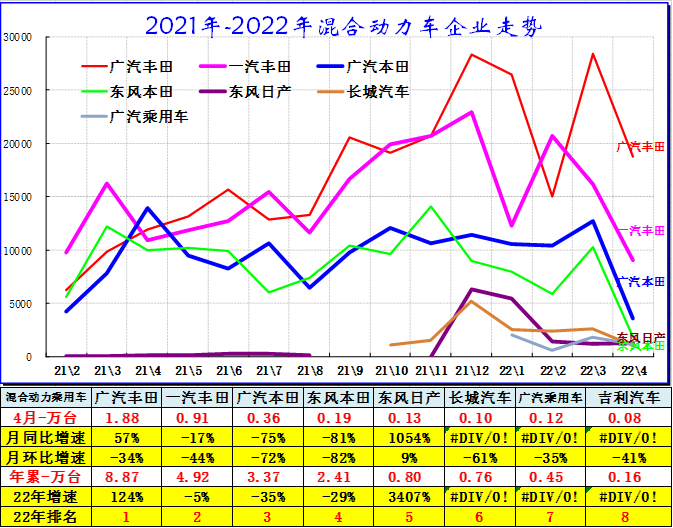

4. 混合动力企业表现较强

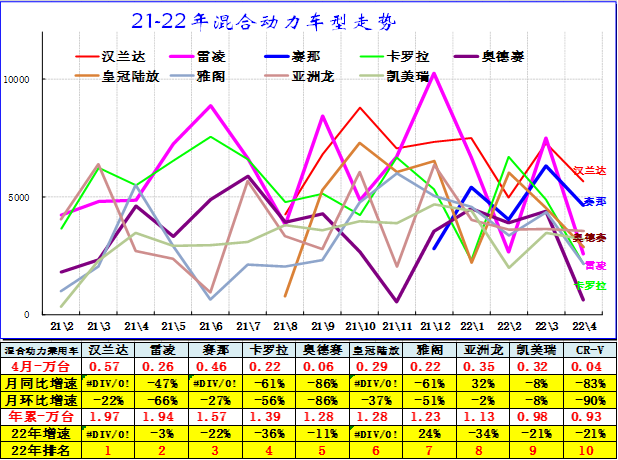

4月普通混合动力乘用车批发37,606辆,同比下降50%,环比下降20%。其中丰田27,834辆,本田5,436辆,长城汽车1,016辆,广汽乘用车1,169辆,东风日产1,292辆,混合动力的自主逐步走强。

2022年混合动力车型还是日系几家的表现相对较强。广汽本田表现相对较强,相对走势平稳,东风本田持续走势平稳,这也体现了丰田和本田的产业链优势。

混动品种随着日系新品进入而呈现丰田本田平分市场的特色。4月的广汽乘用车和长城汽车等逐步崛起。

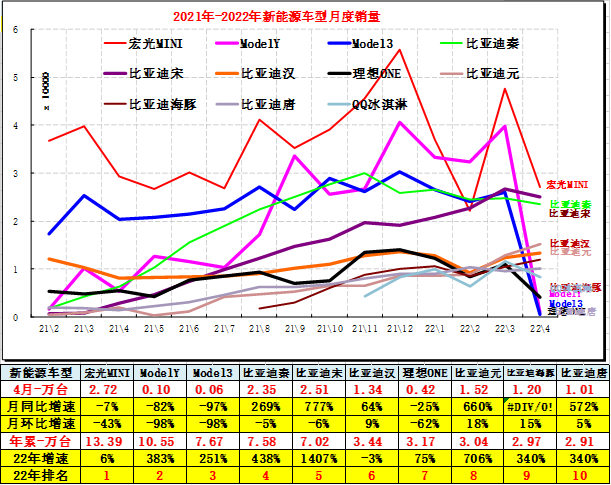

2022年纯电动车型表现相对较强的是五菱宏光MINI、MODEL3、MODELY、比亚迪秦EV、奇瑞EQ电动车等表现较强,近期的海豚等平稳增长。

今年新能源车厂家走势的压力相对比较大,主力车型的销量相对去年同期相比都出现了明显的下降。

自主品牌的传统车不断走强,广汽的埃安很强。比亚迪汉的新品表现不错。毛豆3前期表现的好,目前的毛豆y的表现超越。

2. 本月纯电动主力车型批发走势

4月纯电动车型表现相对较强的是五菱宏光MINI、比亚迪秦EV、比亚迪汉EV、海豚,奔奔等,而MODEL Y、MODEL3暂时受到停产损失较大。

4月的蔚来、理想、小鹏、合众、零跑等新势力车企销量同比和环比表现明显分化,期待5月回稳。

近期的哪吒、零跑等二线新势力逐步崛起,主流合资品牌中南北大众的新能源车表现较好。BBA豪华车企的奔驰也是很优秀的,其他合资与豪华品牌仍待发力。

3. 插电混动主力车型批发销量表现较好

插电混合动力车型体现合资企业为主的特色,近期比亚迪宋和秦PLUS的销量较好,比亚迪汉DM表现也很好,尤其是比亚迪宋DM的表现相对较强。

增程式电动车的理想ONE和问界M5的表现相对较强,说明消费者对高端电动车还是有很好的的接受度。

4. 普通混动主力车型越来越少但需求良好

4月份普通混合动力总体走势较低,日系的丰田车系受到疫情影响的影响较大,导致混合动力环比下降较大。

丰田、本田是普通混合动力的核心推动,南北丰田等的混动表现较强。

目前看,日系高端车型的混动化趋势明显,油耗改善较好,陆放等新品表现很强。4月的一汽丰田长春的销量受损,混动丢量。自主的插混逐步发力,长城混动、广汽传祺混动也是很好的表现。