在这场疫情里,没有人能独善其身。受疫情影响,4月在新能源汽车销量下降的同时,作为新能源汽车最核心零部件的动力电池装机量也出现明显下滑。

4月,国内动力电池格局发生重大改变。比亚迪打破宁德时代“一家独大”的局面,动力电池行业进入宁德时代、比亚迪“双雄争霸”的格局。这是否意味着双寡头时代的到来?

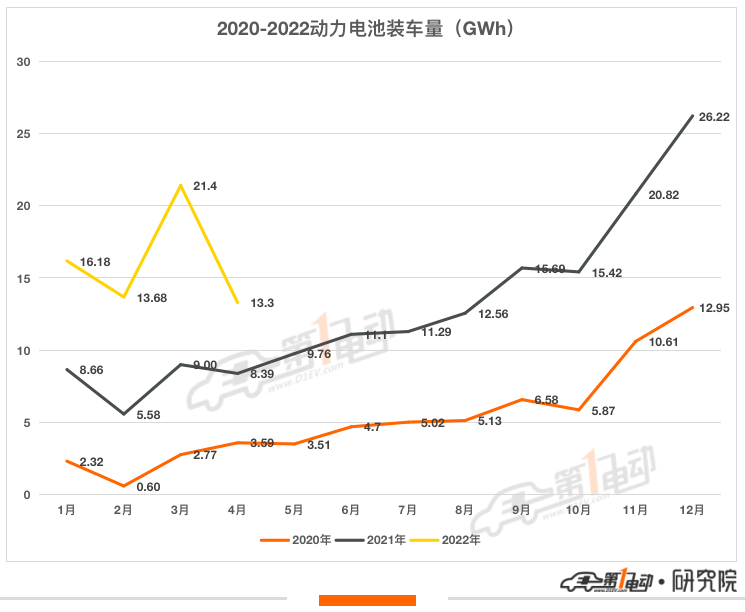

比亚迪市占率提升至32% “宁王”一家独大局面被打破根据中国汽车动力电池产业创新联盟(简称“电池联盟”)发布的数据,4月,我国动力电池装车量13.3GWh,同比增长58.1%,环比下降38.0%。1-4月,我国动力电池累计装车量64.5GWh, 累计同比增长104.1%。4月,我国新能源汽车市场共计34家动力电池企业实现装车配套,较去年同期减少6家。宁德时代、比亚迪、中创新航仍然稳居前三甲,国轩高科位居第四。最重要的变化是,宁德时代市占率严重下滑,从3月(50%)下降十二个百分点至4月38%,而比亚迪逆势大涨,市占率从3月(19.24%)提升近十三个百分点至32.18%。欣旺达环比大涨超45%,从3月第九跃升至4月第五;LG新能源受特斯拉销量的影响,环比暴降91%,从3月第五跌出榜单前十。塔菲尔落榜,三星上榜跻身第15。环比增幅来看,欣旺达增幅最大(45.7%),其次是瑞浦能源(4.5%)和比亚迪(3.6%)。而LG新能源下降最严重超90%,其次是力神、宁德时代、捷威动力、中创新航均下降超50%,鹏辉科技、亿纬锂能、孚能科技下降超30%,国轩高科、蜂巢能源、下降超20%,多氟多下降超10%。市占率方面,宁德时代市占率下降最严重达12个百分点,其次是LG新能源市占率较3月(3.71%)下降超3个百分点至0.54%,中创新航、亿纬锂能、力神、捷威动力的市占率均出现不同程度的下滑。与之相反的是,比亚迪市占率大幅上升近13个百分点,其次是欣旺达提升3.5个百分点,国轩高科市占率提升1个百分点。蜂巢能源、孚能科技、瑞浦能源、多氟多、鹏辉电源市占率均有不同程度的上升。

为何LG新能源、宁德时代市占率暴降,比亚迪、欣旺达大幅提升?具体来看,由于特斯拉、上汽、一汽、吉利、长安、蔚来、威马等销量的严重下滑,宁德时代4月装车量5.08GWh,环比下降超50%。虽然宁德时代装机量下降严重,但得益于其之前的积累,仍稳居第一。4月比亚迪装车量4.27GWh,环比上涨3.6%,市占率较3月(19.24%)提升近十三个百分点至32.18%,市占率大幅上升,位居第二。比亚迪动力电池市占率大幅上升的主要原因是,4月比亚迪汽车销量受疫情影响较小,而其动力电池基本都是自产自销。位居第三的中创新航装车量1.84GWh,环比下降超50%,市占率较3月(8.58%)下降近两个百分点至6.79%。中创新航市占率的下降主要原因是广汽埃安、小鹏销量的大幅下降。一直被业内人士称为“黑马”的中创新航,3月11日递表港交所,拟在香港主板上市。但截至目前,中创新航仍未通过港交所聆讯。现在又面临着疫情的考验,给其上市又蒙上了一层阴影,今年能否成功上市还有待观察。行业“老四”国轩高科装车量0.7GWh,环比下降24.7%,市占率较3月(4.34%)提升一个百分点至5.31%。国轩高科市占率的提升可能得益于奇瑞新能源市场份额的提升(从3月4.5%提升至4月5.3%)。国轩高科5月5日宣布拟在瑞士证券交易所上市,目的无疑是,开拓海外市场,提升全球竞争力。欣旺达装车量0.51GWh,环比大涨45.7%,市占率较3月(0.35%)提升3.5个百分点至3.81%,排名上升4个名次跻身第五。在大咖云集的动力电池圈欣旺达是个“小角色”,但实际上欣旺达一直在积蓄力量,厚积薄发。先后与雷诺日产、东风合作,又被蔚来、理想、上汽押宝,欣旺达在不断扩大自己的“朋友圈”,这匹“黑马”越来越膘肥体壮,也许会在某一天突然变成一个独角兽,也未可知。瑞浦能源装车量0.23GWh,环比上涨4.5%,市占率比较3月1.04%提升至1.76%,排名提升一位至第九。目前,瑞浦能源的主要客户包括上汽通用五菱、东风乘用车、阳光电源等,已定点客户包括PSA (标致雪铁龙)、一汽、吉利等。据知情人士透露,当下瑞浦能源正在寻求近300亿元的估值,计划今年赴香港IPO ,募集资金约10亿美元。进入2022 年以来,瑞浦能源的融资节奏明显加快,同时进行股份制改造和名称变更,这一切似乎都在为上市做准备。背靠青山控股,瑞浦能源已经掌握了其他动力电池厂商梦寐以求的镍资源,倘若本次顺利上市融资,瑞浦能源的排名或将更进一步。排名降至第12的LG新能源装车量0.07GWh,环比暴降91.1%,其装车量暴降主要是受特斯拉销量暴降的影响。近年来,除了特斯拉,LG新能源在国内没有任何扩张。此前,LG新能源首席执行官Kwon Young-soo公开表示,未来将超越宁德时代。我们不禁发出疑问,LG新能源,你拿什么超越宁德时代?

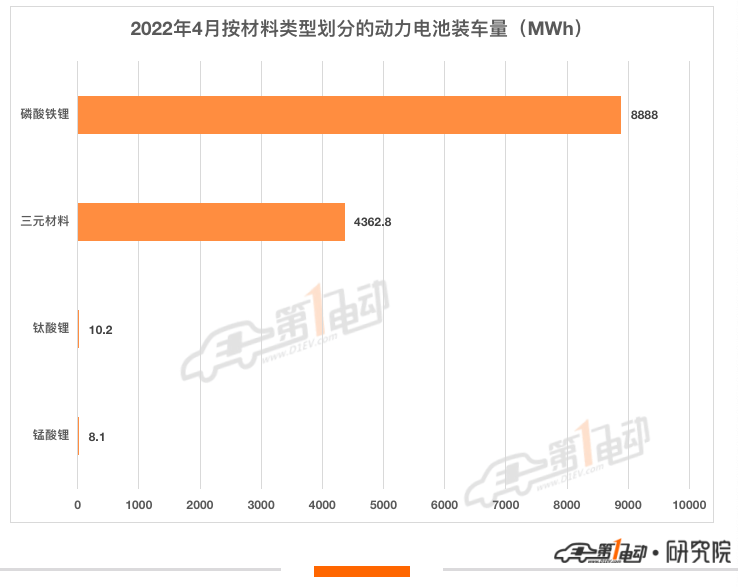

分电池类型来看,4月三元电池装车量4.4GWh,占总装车量32.9%,同比下降15.6%,环比下降46.9%;磷酸铁锂电池装车量8.9GWh,占总装车量67.0%,同比增长177.2%,环比下降32.6%。1-4月,三元电池累计装车量25.7GWh,占总装车量39.8%,累计同比增长35.4%;磷酸铁锂电池累计装车量38.7GWh,占总装车量60%,累计同比增长207.5%,呈现快速增长发展势头。三元电池材料方面,4月宁德时代装车量2GWh,环比下降46.5%,占比46%,位居冠军,中创新航装车量0.67GWh,环比下降52.5%,占比下降2个百分点至15.23%,位居第二,欣旺达装机量0.46GWh,环比大涨64.3%,占比提升近7个百分点至10.45%,排名提升3个名次至第三。LG新能源装车量仅0.07GWh,环比大降91%,市占率下降超8个百分点,排名下降7个名次至第10。磷酸铁锂方面,4月,比亚迪装车量4.19GWh,环比上涨5.3%,市占率提升至47.1%,今年以来首次超越宁德时代夺冠;宁德时代装车量3.05GWh,环比下降56.6%,市占比下降19个百分点至34.3%。值得注意的是,位居第三的国轩高科装机量0.23GWh,环比下降21.5%,占比提升1个百分点至7%。蜂巢能源,瑞浦能源分别环比大涨37.5%和33.3%,市占率均提升1个百分点。

在动力电池市场,宁德时代的装机量已经占据半壁江山。凭借超高的市场份额,坐拥超千亿元的市值,宁德时代被投资者奉为“宁王”。不过,对产业链缺少话语权,显然不是车企乐见的现实。产业链上下公司都试图打破目前“一家独大”的市场格局。天赐良机,此次疫情给比亚迪创造了打破这种格局的机会。双雄争霸时代真的要来了吗?比亚迪能否抓住这次绝佳的机会?目前比亚迪的动力电池多数还是自产自销,除了与一汽、长安、特斯拉、丰田、宇通、福特等有合作外,外供电池相对还是很少。其若想谋求更大的目标和野心,大批量外供电池是必不可少的因素,也是其能否抗衡宁德时代的法宝之一。比亚迪计划在2022年年底前将旗下电池业务拆分独立上市。不过,动力电池行业专家杨伟斌却认为,“目前,比亚迪旗下的动力电池仍以内供为主,在外部供应业务的占比上还远达不到企业独立上市的指标。”比亚迪动力电池业务拆分独立上市为时尚早,或还需等到3年以后。比亚迪品牌及公关事业部总经理李云飞在接受采 访时曾表示:“你能想到的所有汽车品牌,都在和我们探讨基于刀片电池技术的合作方案。”可以预见,比亚迪的动力电池产品大批量对外供应后必然会获得诸多客户青睐。在此次宁德时代市占率大降的时候,比亚迪若不采取行动(大批量对外供货),等疫情结束,供应链恢复正常后,宁德时代凭借其壮大的“朋友圈”依旧会回到一家独大的局面。6月产能恢复到疫情前水平,这应该是目前对整个汽车行业最乐观的估计。5月和6月,在这最关键的两个月里,最考验比亚迪的魄力和决心!除了比亚迪对行业第一的位置虎视眈眈外,还有第二梯队的企业,也在抢占龙头企业的份额。如中创新航、国轩高科、亿纬锂能、欣旺达、蜂巢能源等第二、第三梯队的市场份额也在逐渐上升。此外,三星SDI、LG新能源国外电池企业也会进一步挺进国内市场,抢占更多市场份额。未来随着第二、三梯队企业的加速追赶,动力电池行业或将呈现多龙头并进格局。

作者:

作者: 来源:第一电动汽车网

来源:第一电动汽车网 时间:2022-05-12

时间:2022-05-12 浏览:8827

浏览:8827