氢能是未来能源体系的重要组成部分,燃料电池汽车是我国新能源汽车的重要发展方向。

目前我国氢燃料电池专用车市场还处于初期阶段,车型供给呈现专用车细分车型品种增加、动力系统大功率趋势明显等特征。

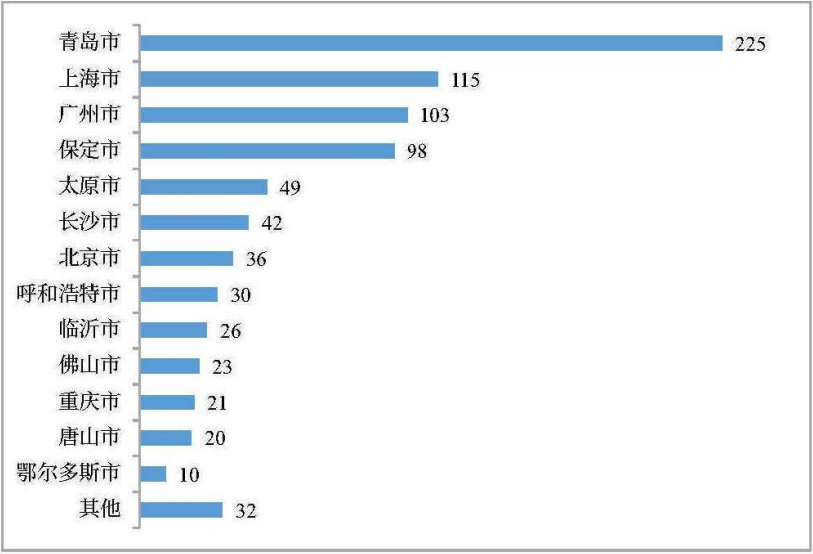

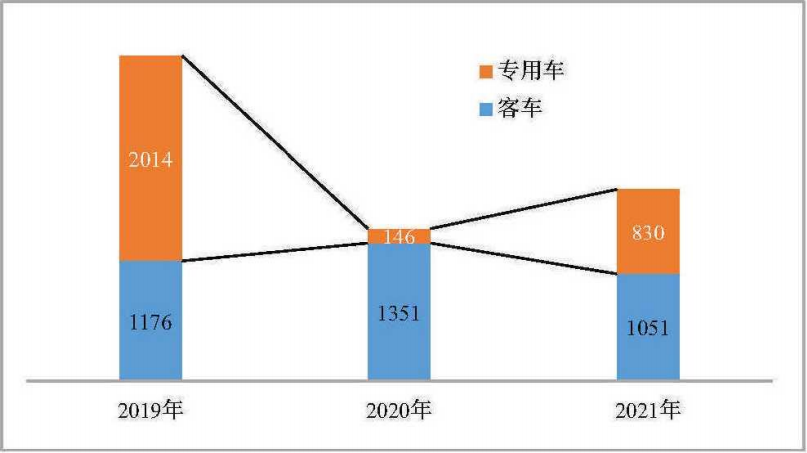

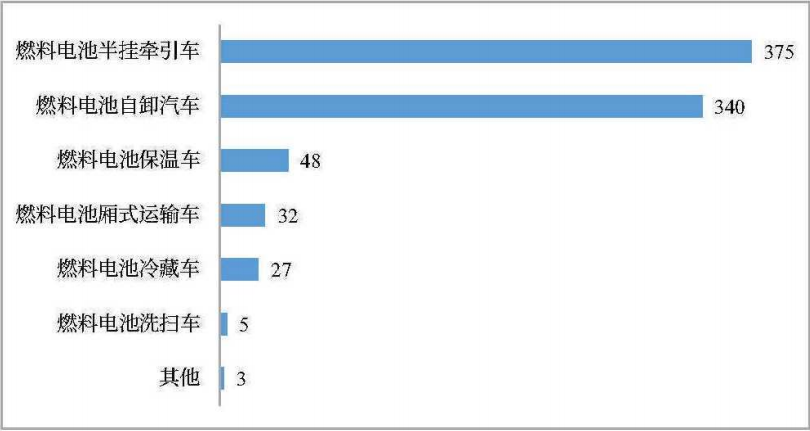

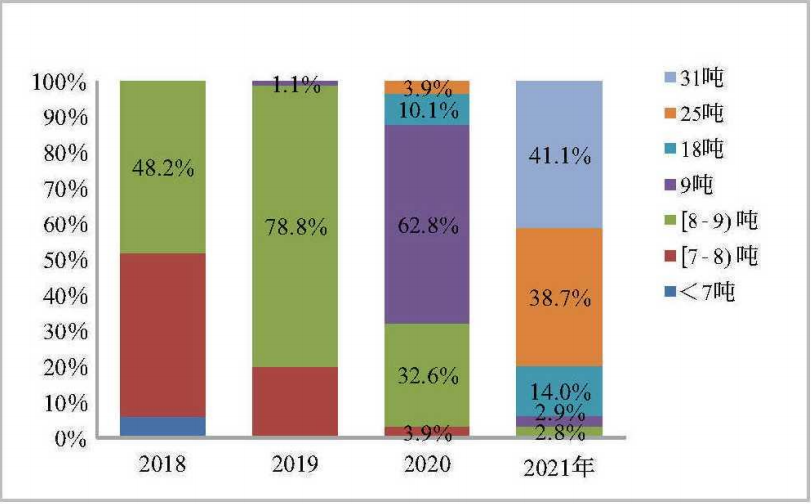

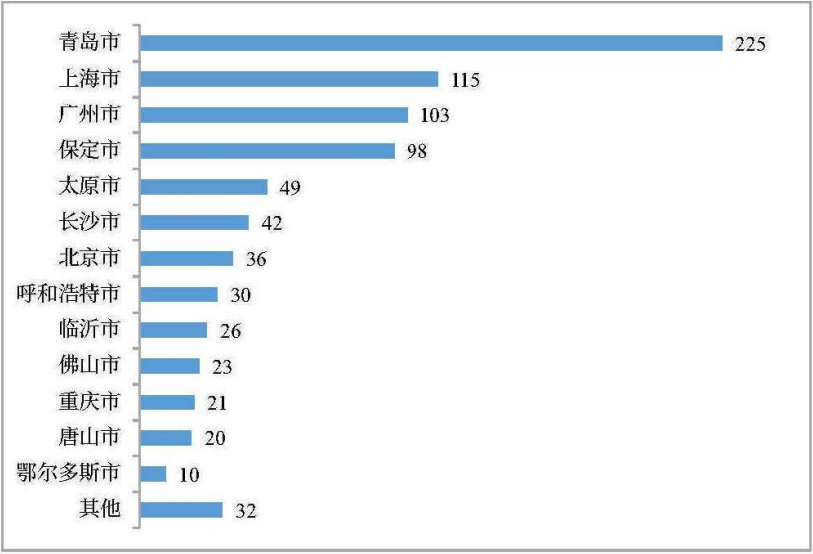

市场回暖态势明显(图1)。截至2021年底,我国燃料电池汽车累计推广近9000辆,从市场发展阶段来看,目前燃料电池汽车尚处于产业发展初期,市场规模还比较小。2021年我国燃料电池汽车销量为1881辆,同比增长25.7%,车型以客车和专用车为主,燃料电池专用车销量830辆,占比44.1%,市场份额呈回升态势。备注:数据来源为中汽中心销量数据,燃料电池专用车包括牵引车、自卸、物流和环卫车等政策驱动效应突出。根据国家新能源汽车推广应用财政补贴政策,2020年4月以前,燃料电池汽车享有购置补贴,2020年9月,国家五部委发布《关于开展燃料电池汽车示范应用的通知》,将燃料电池汽车的购置补贴政策调整为示范应用支持政策,设定四年示范期,采取“以奖代补”方式,对符合条件的城市群开展燃料电池汽车关键技术产业化攻关和示范应用给予奖励。政策发布后,各地积极组队积极申报示范城市群,并经过专家评审,直到2021年8月底,国家财政部等五部委同意首批京津冀、上海、广东燃料电池汽车示范应用城市群启动实施。同年12月,河北和河南城市群获批并启动实施,行业广泛关注的五大示范城市群最终落地。由于燃料电池汽车购置价格仍然较高,补贴对于购置成本起到了重要的补充,政策调整造成2020年4月开始的一年多时间处于空档期,导致车企和应用端主体一直处于观望中,影响了地方政府推广燃料电池汽车的积极性和企业产品的投放节奏,直到2021年下半年市场需求才逐步释放,全年市场月度销量表现呈现前低后高、逐渐回暖的态势,政策驱动市场増长特征明显。车型结构进一步拓展。2021年布局燃料电池汽车的企业大幅增加,传统主流商用车企业加快燃料电池产品研发和测试应用,新公告车型数量大幅提升。与前期物流车为主的车型结构不同,2021年燃料电池专用车车型结构以牵引车和自卸车为主,销量占比达86%(图2)。物流车车型进一步丰富,覆盖厢式运输车、保温车、冷藏车等短途转运和城市配送车型;环卫车以洗扫车、洒水车、多功能抑尘车、车厢可卸式垃圾车等零星测试和验证应用为主。随着燃料电池技术的不断成熟和应用场景的不断挖掘,燃料电池汽车车型向专用车细分领域拓展的趋势明显。图2 2021年我国燃料电池专用车终端市场细分车型销量(辆)重型化发展取得显著成效。从企业产品供给端来看,燃料电池重载车型占比显著增加,2021年工信和信息化部发布的12期《新能源汽车推广应用推荐车型目录》上榜的208款燃料电池汽车,专用车上榜138款,占比66.3%,总质量12t及以上100款,占专用车上榜数的72.5%。其中18t以上车型有93款,牵引车类37款。从终端实际销售车型总质量吨位结构看,燃料电池专用车吨位结构不断丰富,向多元化方向拓展,氢燃料电池重卡开始成为主流,18t、25t和31t重载车型合计占比达到90%以上。(图3)。产业布局和具体场景拉动终端市场。2021年燃料电池专用车终端销售主要集中在青岛、上海、广州、保定等城市,以青岛城市渣土运输、宝武钢场内运输、广州黄埔区建筑废弃物运输、保定“容易线”砂石骨料运输等场景应用为主(图4)。与纯电动汽车早期推广模式不同,燃料电池汽车在市场推广和目标场景选择中,燃料电池系统企业发挥了重要作用。因此,目前燃料电池汽车主销区域也是氢能产业链和系统厂商集聚区,体现了产业发展与示范应用互推互进的良性协同效应。从近几年终端城市销量来看,由于市场规模小,终端销量取决于当年新增的订单需求和已有订单的车辆交付,尚未呈现出明显的或差异化的典型区域市场特征。 图4 2021年燃料电池专用车销售重点城市分布(辆)产品技术水平持续提升。近年,燃料电池专用车技术水平提升明显,主要表现为燃料电池系统功率持续提升,“小电堆+大锂电”的匹配思路得到扭转。海卓动力、雄川氢能、亿华通、上海重塑、捷氢科技、潍柴动力、鸿力氢动、国家电投、未势能源等代表性企业都已推出大功率燃料电池系统。2021年已销售的燃料电池专用车单车系统平均额定功率达至106kW(2021年平均值为48kW),31t重卡普遍装配120kW及以上燃料电池系统,系统额定功率密度普遍高于300W/kg,多数燃料电池专用车续驶里程达到450km以上,主流商用车企业积极开展70MPa车载储氢技术研发与测试,燃料电池专用车整车技术水平明显提升。

图4 2021年燃料电池专用车销售重点城市分布(辆)产品技术水平持续提升。近年,燃料电池专用车技术水平提升明显,主要表现为燃料电池系统功率持续提升,“小电堆+大锂电”的匹配思路得到扭转。海卓动力、雄川氢能、亿华通、上海重塑、捷氢科技、潍柴动力、鸿力氢动、国家电投、未势能源等代表性企业都已推出大功率燃料电池系统。2021年已销售的燃料电池专用车单车系统平均额定功率达至106kW(2021年平均值为48kW),31t重卡普遍装配120kW及以上燃料电池系统,系统额定功率密度普遍高于300W/kg,多数燃料电池专用车续驶里程达到450km以上,主流商用车企业积极开展70MPa车载储氢技术研发与测试,燃料电池专用车整车技术水平明显提升。 中汽中心中汽数据有限公司

原文刊登于《专用汽车》2022年第4期

作者:

作者: 来源:专用汽车SPV

来源:专用汽车SPV 时间:2022-04-21

时间:2022-04-21 浏览:6314

浏览:6314

图4 2021年燃料电池专用车销售重点城市分布(辆)

图4 2021年燃料电池专用车销售重点城市分布(辆)