作者:东吴证券

作者:东吴证券 来源:电车评论网

来源:电车评论网 时间:2022-04-14

时间:2022-04-14 浏览:4874

浏览:4874(报告出品方/作者:东吴证券,黄细里)

EPS渗透率仍有一定空间,智能化推动价值量提升

中国EPS市场渗透率逐年提升,后续仍有一定增长空间。根据智妍咨询测算,中国市场2019年EPS出货量为 1820万套,乘用车EPS渗透率超过85%,欧美市场作为成熟的汽车市场,EPS渗透率在85%-90%左右;国内 EPS渗透率仍有5%-10%的增长空间。

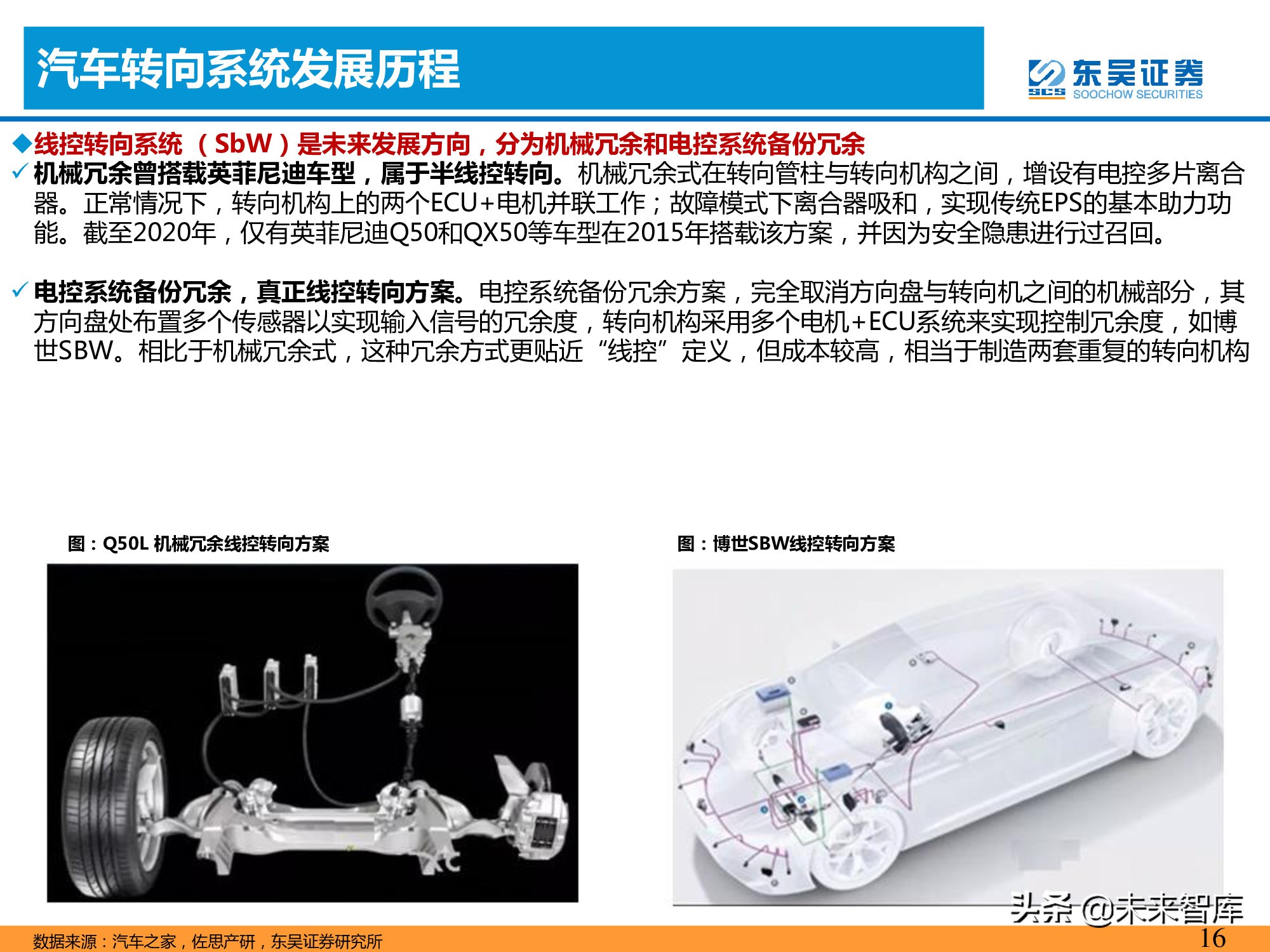

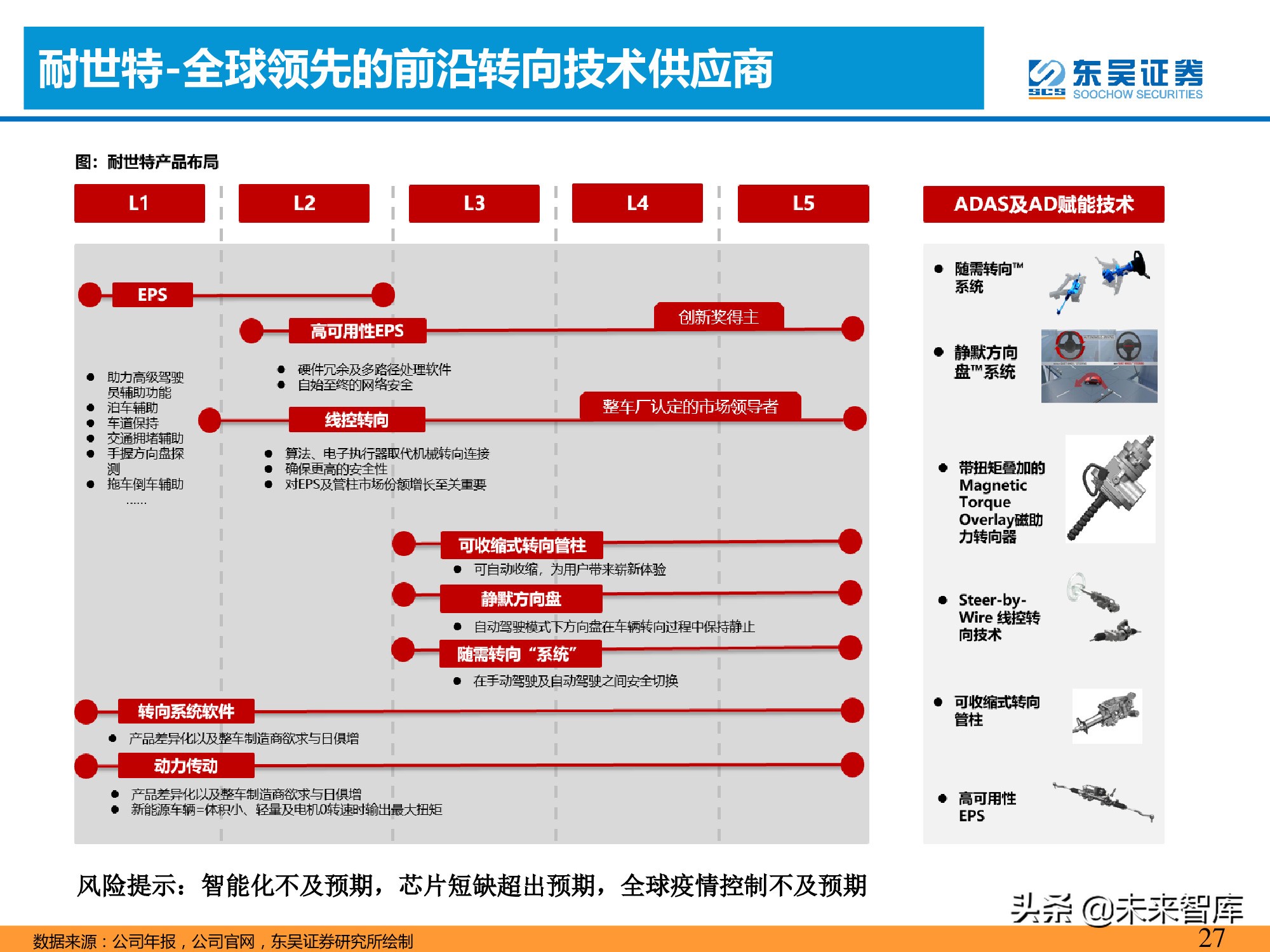

自动驾驶功能不断升级,推动乘用车转向系统价值量提升。通过EPS方案可以实现L1/L2级别的ADAS功能, 但在L3以上级别自动驾驶功能中,需要对底盘执行单元进行冗余设置,在系统失效时,依旧能安全行驶,厂 商进行双电机+双ECU等硬件冗余,从而提升转向系统价值量。

商用车高级别自动驾驶率先落地,推动EPS渗透率提升

现阶段大多数商用车搭载HPS或EHPS系统。由于EPS的负载能力不足,且成本较高,大多数商用车仍搭载液压 助力系统HPS或EHPS。截至2020年,商用车领域EPS渗透率较低。

无人物流是自动驾驶率先落地场景之一,推动EPS在商用车的渗透率提升。无人货运有市场规模大和落地简单的 特点,会是率先落地的自动驾驶场景之一,推动EPS方案渗透率实现较快提升。

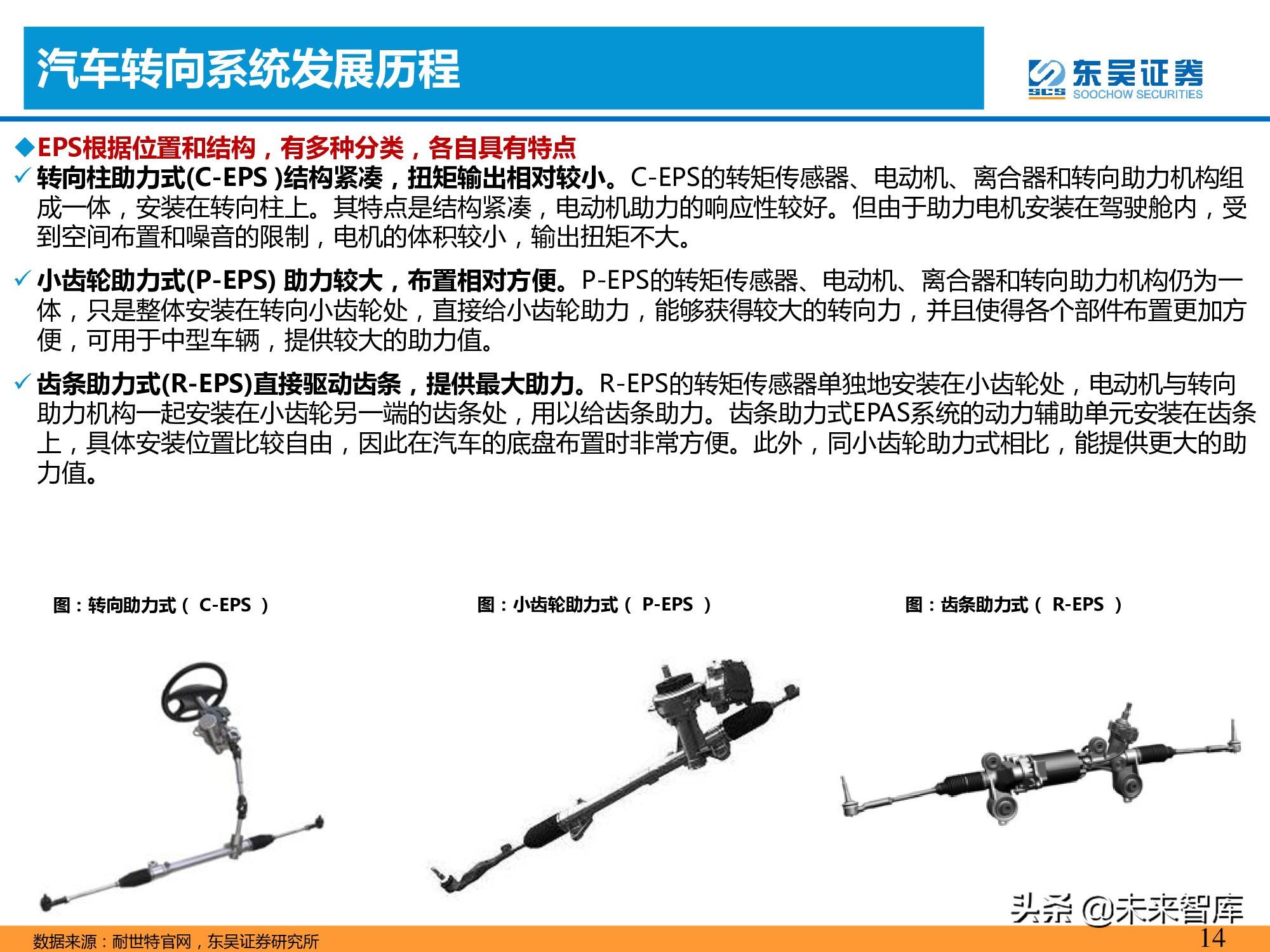

C-EPS有望率先得到应用,R-EPS技术已上市。C-EPS以其成本相对较低的特点,有望率先被运用到商用车

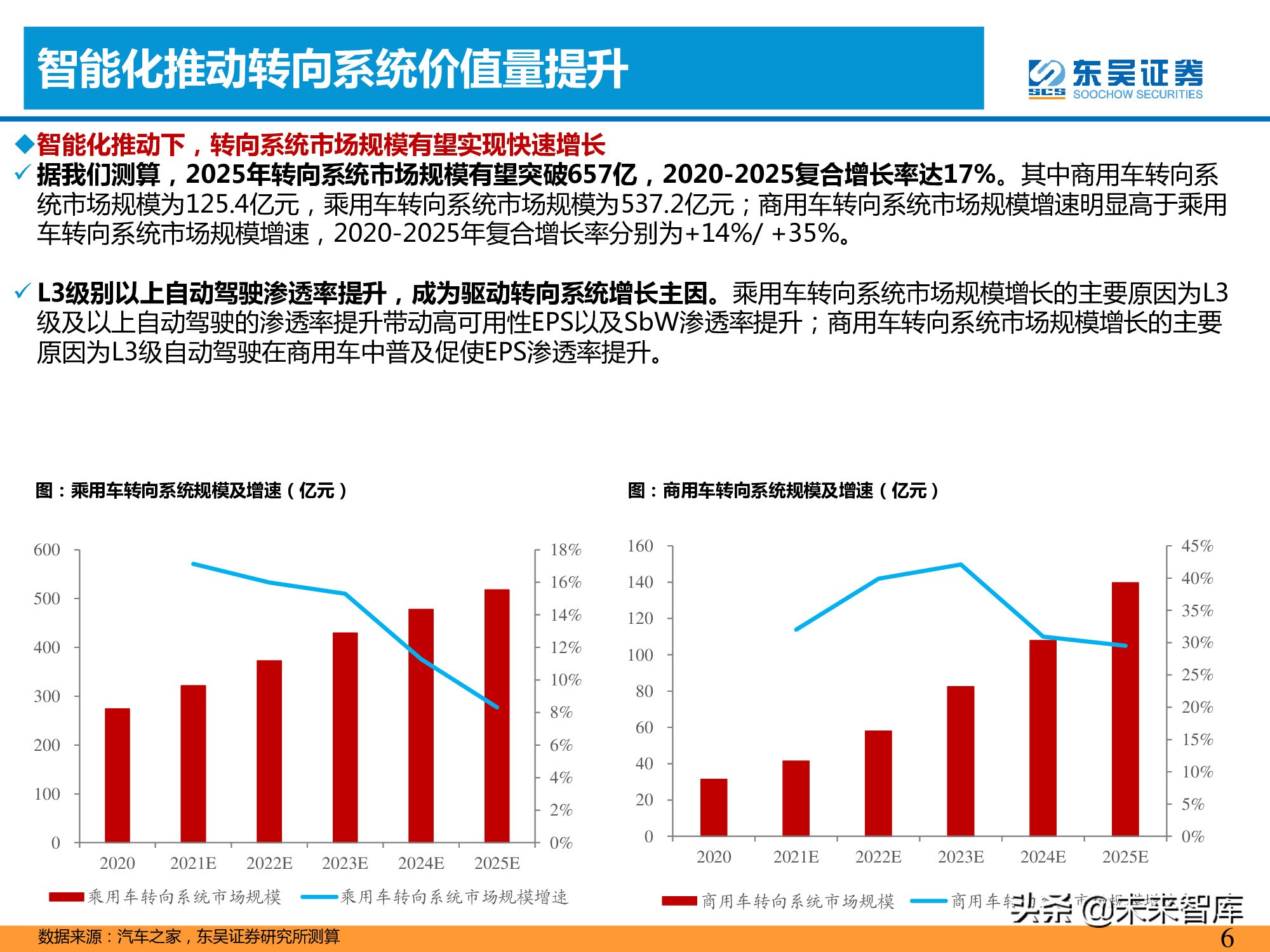

智能化推动下,转向系统市场规模有望实现快速增长

据我们测算,2025年转向系统市场规模有望突破657亿,2020-2025复合增长率达17%。其中商用车转向系 统市场规模为125.4亿元,乘用车转向系统市场规模为537.2亿元;商用车转向系统市场规模增速明显高于乘用 车转向系统市场规模增速,2020-2025年复合增长率分别为+14%/ +35%。

L3级别以上自动驾驶渗透率提升,成为驱动转向系统增长主因。乘用车转向系统市场规模增长的主要原因为L3 级及以上自动驾驶的渗透率提升带动高可用性EPS以及SbW渗透率提升;商用车转向系统市场规模增长的主要 原因为L3级自动驾驶在商用车中普及促使EPS渗透率提升。

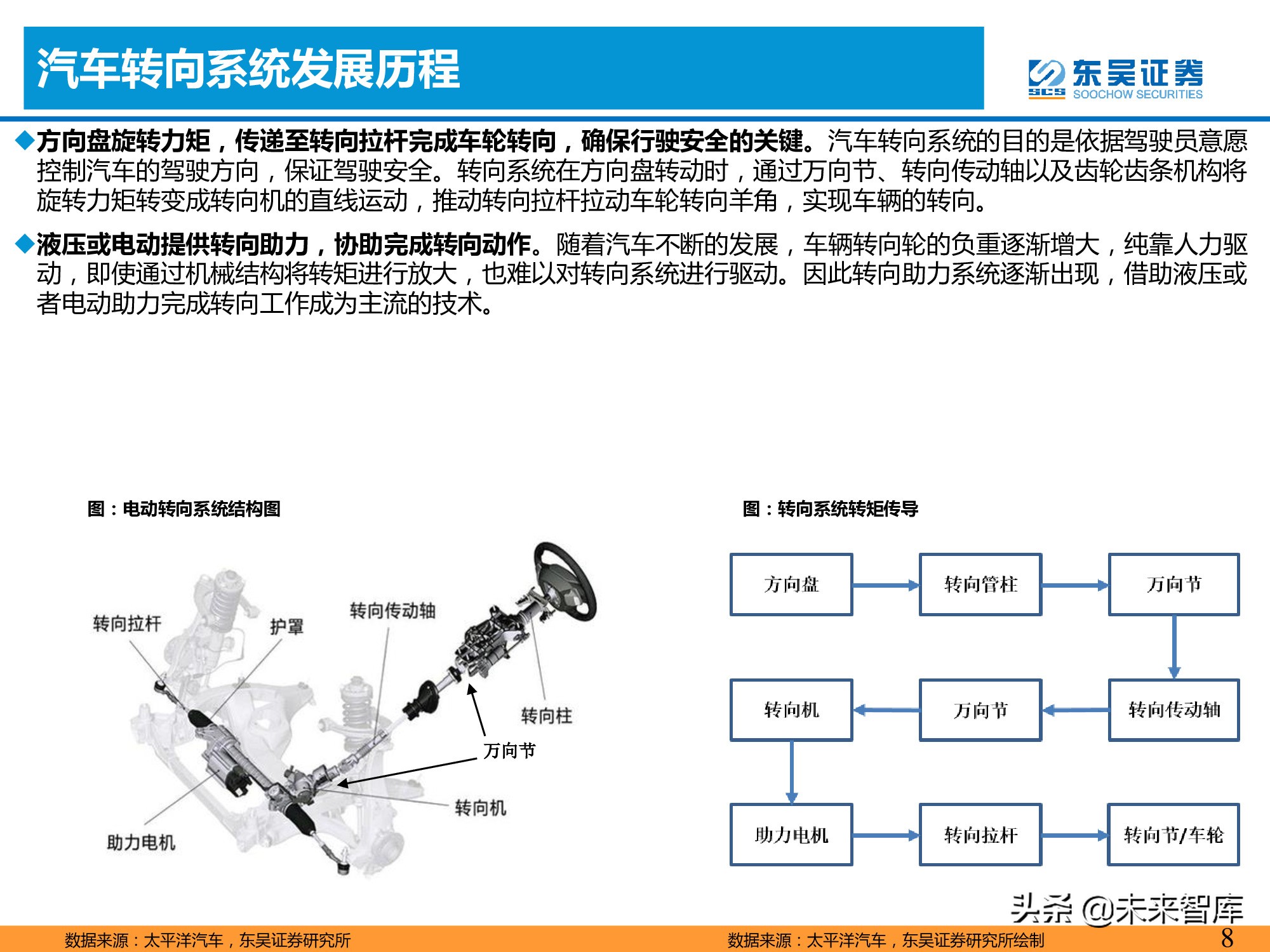

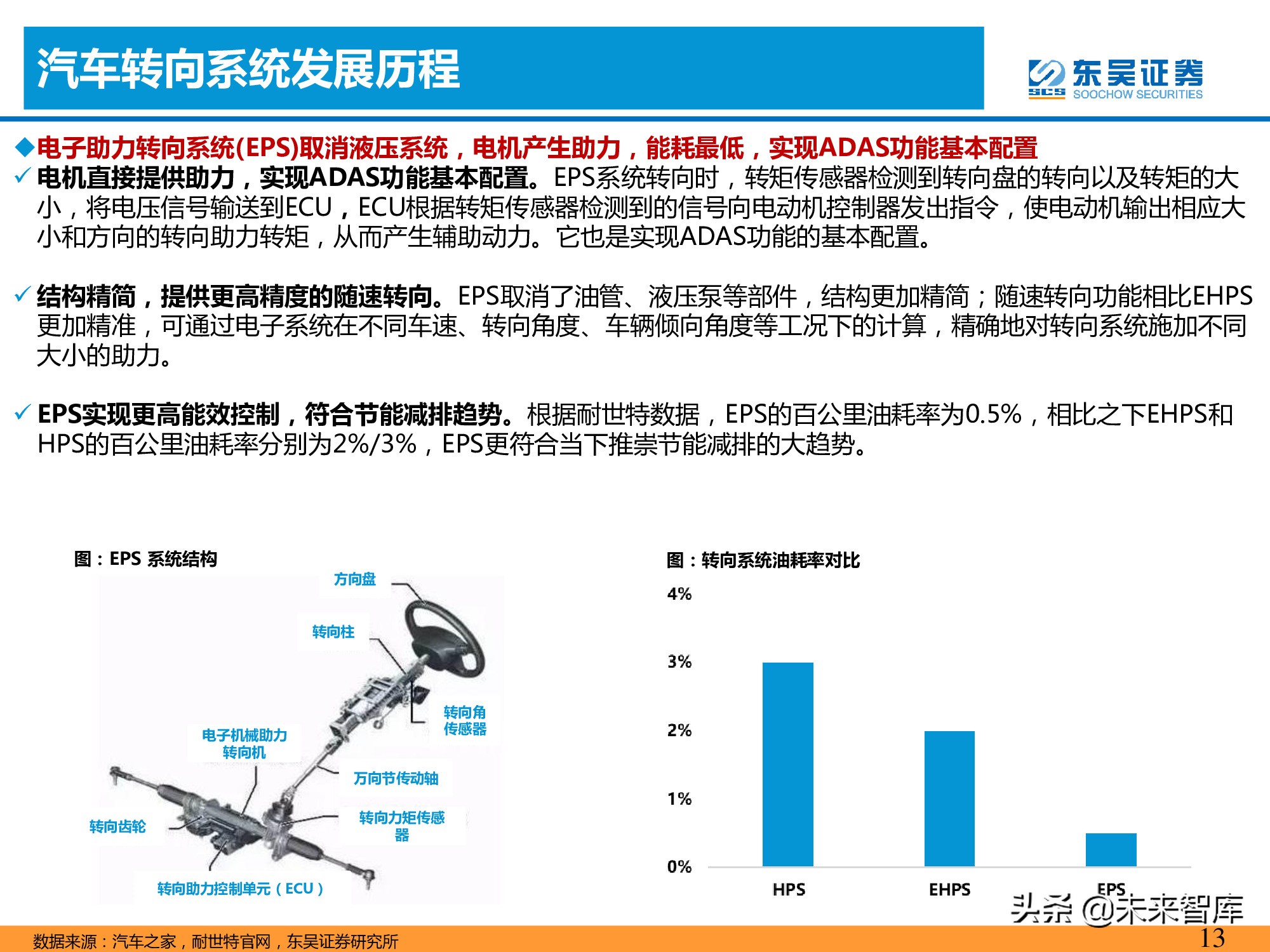

方向盘旋转力矩,传递至转向拉杆完成车轮转向,确保行驶安全的关键。汽车转向系统的目的是依据驾驶员意愿 控制汽车的驾驶方向,保证驾驶安全。转向系统在方向盘转动时,通过万向节、转向传动轴以及齿轮齿条机构将 旋转力矩转变成转向机的直线运动,推动转向拉杆拉动车轮转向羊角,实现车辆的转向。

液压或电动提供转向助力,协助完成转向动作。随着汽车不断的发展,车辆转向轮的负重逐渐增大,纯靠人力驱 动,即使通过机械结构将转矩进行放大,也难以对转向系统进行驱动。因此转向助力系统逐渐出现,借助液压或 者电动助力完成转向工作成为主流的技术。

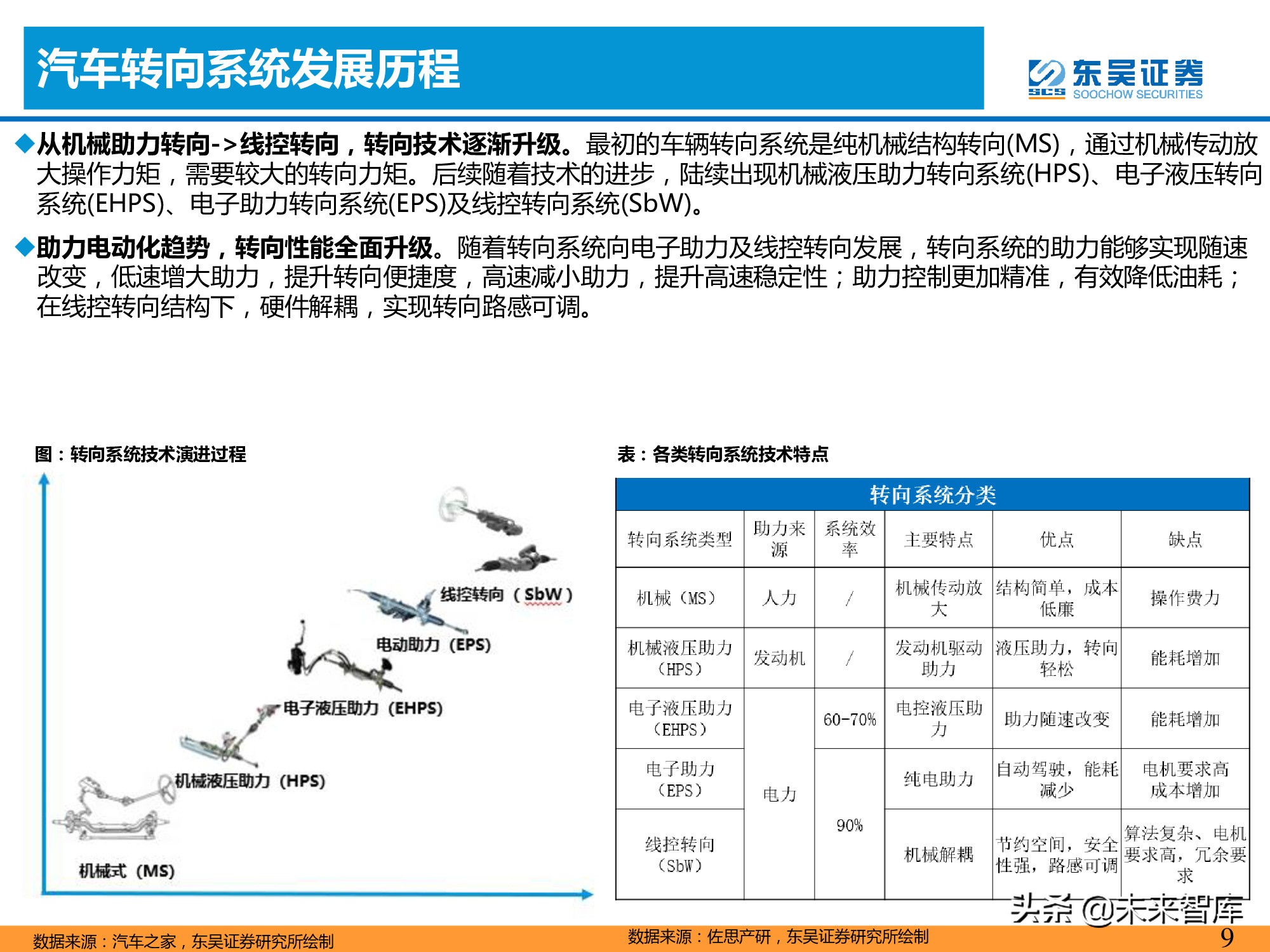

从机械助力转向->线控转向,转向技术逐渐升级。最初的车辆转向系统是纯机械结构转向(MS),通过机械传动放 大操作力矩,需要较大的转向力矩。后续随着技术的进步,陆续出现机械液压助力转向系统(HPS)、电子液压转向 系统(EHPS)、电子助力转向系统(EPS)及线控转向系统(SbW)。

助力电动化趋势,转向性能全面升级。随着转向系统向电子助力及线控转向发展,转向系统的助力能够实现随速 改变,低速增大助力,提升转向便捷度,高速减小助力,提升高速稳定性;助力控制更加精准,有效降低油耗; 在线控转向结构下,硬件解耦,实现转向路感可调。

机械转向系统(MS) 结构简单,成本低廉

以人力为主要动力源,通过机械传动结构放大。MS以驾驶员体力作为转向系统主要动力源,驾驶员转动方向盘, 通过转向器中的减速器放大旋转力矩,通过拉杆控制转向节完成车辆转向。

纯机械结构,结构简单且成本低廉。机械助力转向系统全部传力部件均为机械,其助力力度相比其他助力转向系 统是最弱的(无辅助助力),不过全机械的特征使其结构简单且成本低廉,过去主要在轻型车辆(如微面等)上 装备,现阶段基本淘汰。

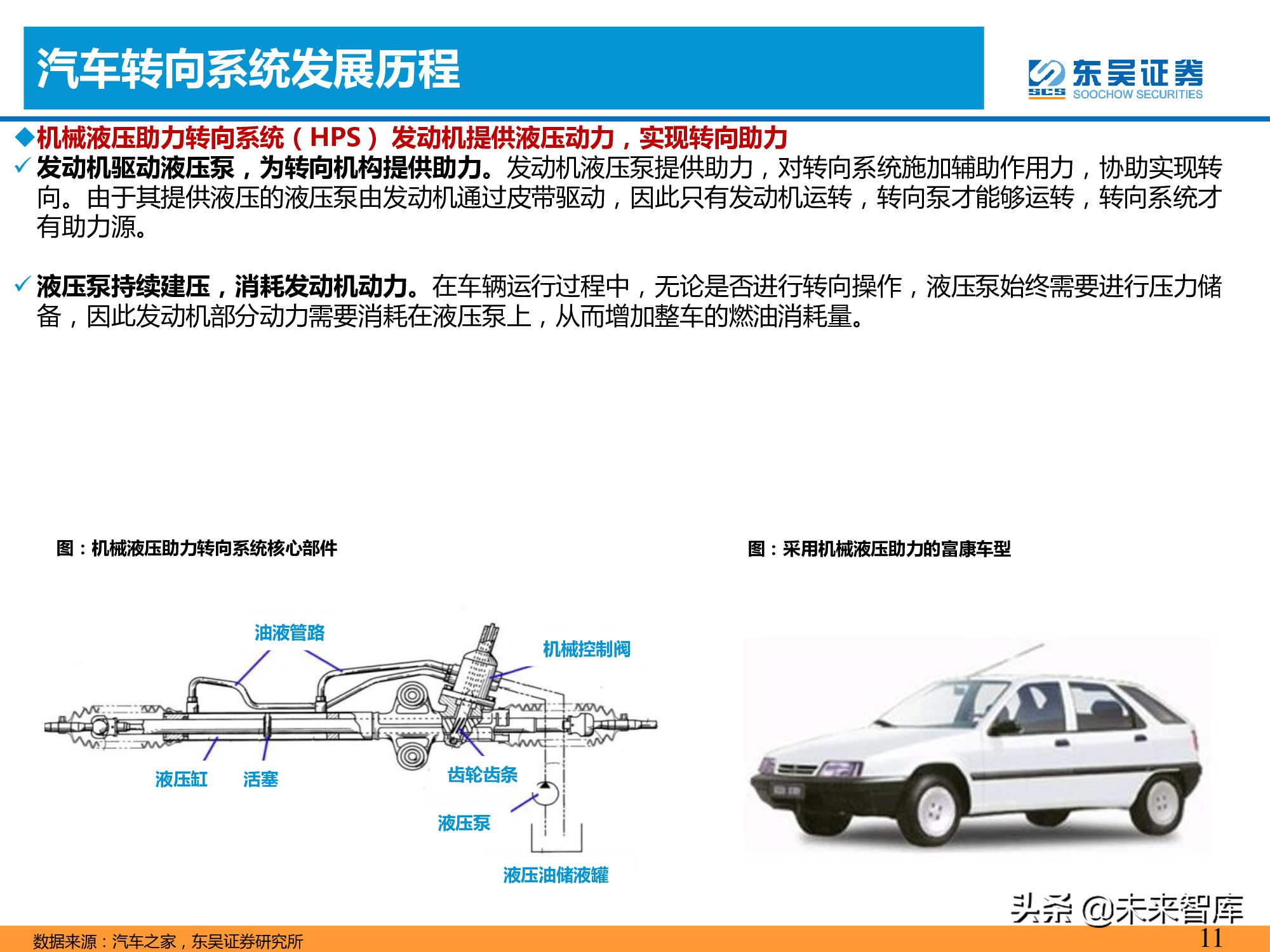

机械液压助力转向系统(HPS) 发动机提供液压动力,实现转向助力

发动机驱动液压泵,为转向机构提供助力。发动机液压泵提供助力,对转向系统施加辅助作用力,协助实现转 向。由于其提供液压的液压泵由发动机通过皮带驱动,因此只有发动机运转,转向泵才能够运转,转向系统才 有助力源。

液压泵持续建压,消耗发动机动力。在车辆运行过程中,无论是否进行转向操作,液压泵始终需要进行压力储 备,因此发动机部分动力需要消耗在液压泵上,从而增加整车的燃油消耗量。

行业壁垒高,集中度不断提升

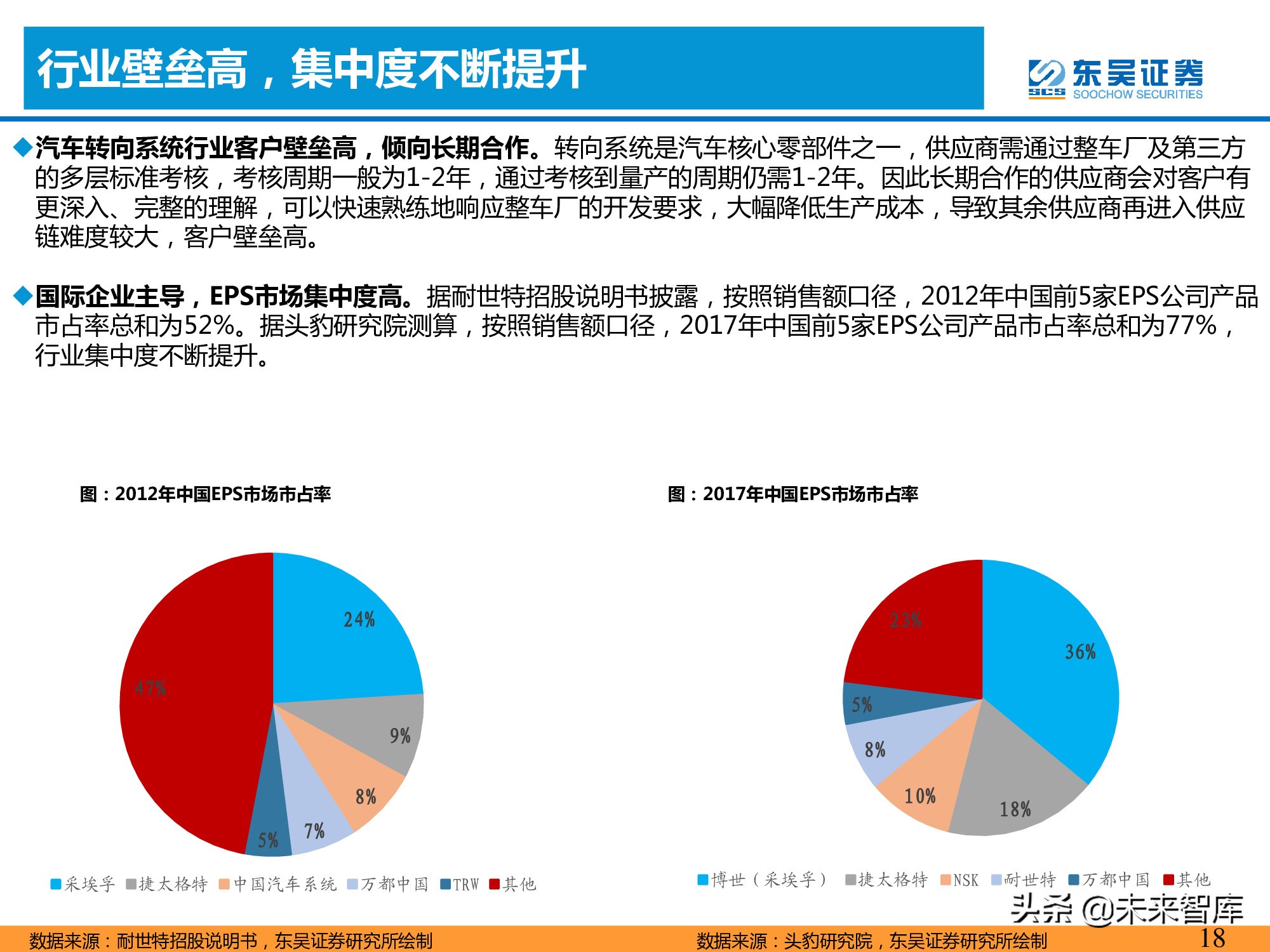

汽车转向系统行业客户壁垒高,倾向长期合作。转向系统是汽车核心零部件之一,供应商需通过整车厂及第三方 的多层标准考核,考核周期一般为1-2年,通过考核到量产的周期仍需1-2年。因此长期合作的供应商会对客户有 更深入、完整的理解,可以快速熟练地响应整车厂的开发要求,大幅降低生产成本,导致其余供应商再进入供应 链难度较大,客户壁垒高。

国际企业主导,EPS市场集中度高。据耐世特招股说明书披露,按照销售额口径,2012年中国前5家EPS公司产品 市占率总和为52%。据头豹研究院测算,按照销售额口径,2017年中国前5家EPS公司产品市占率总和为77%, 行业集中度不断提升。

底盘域集成推动国产化替代加速

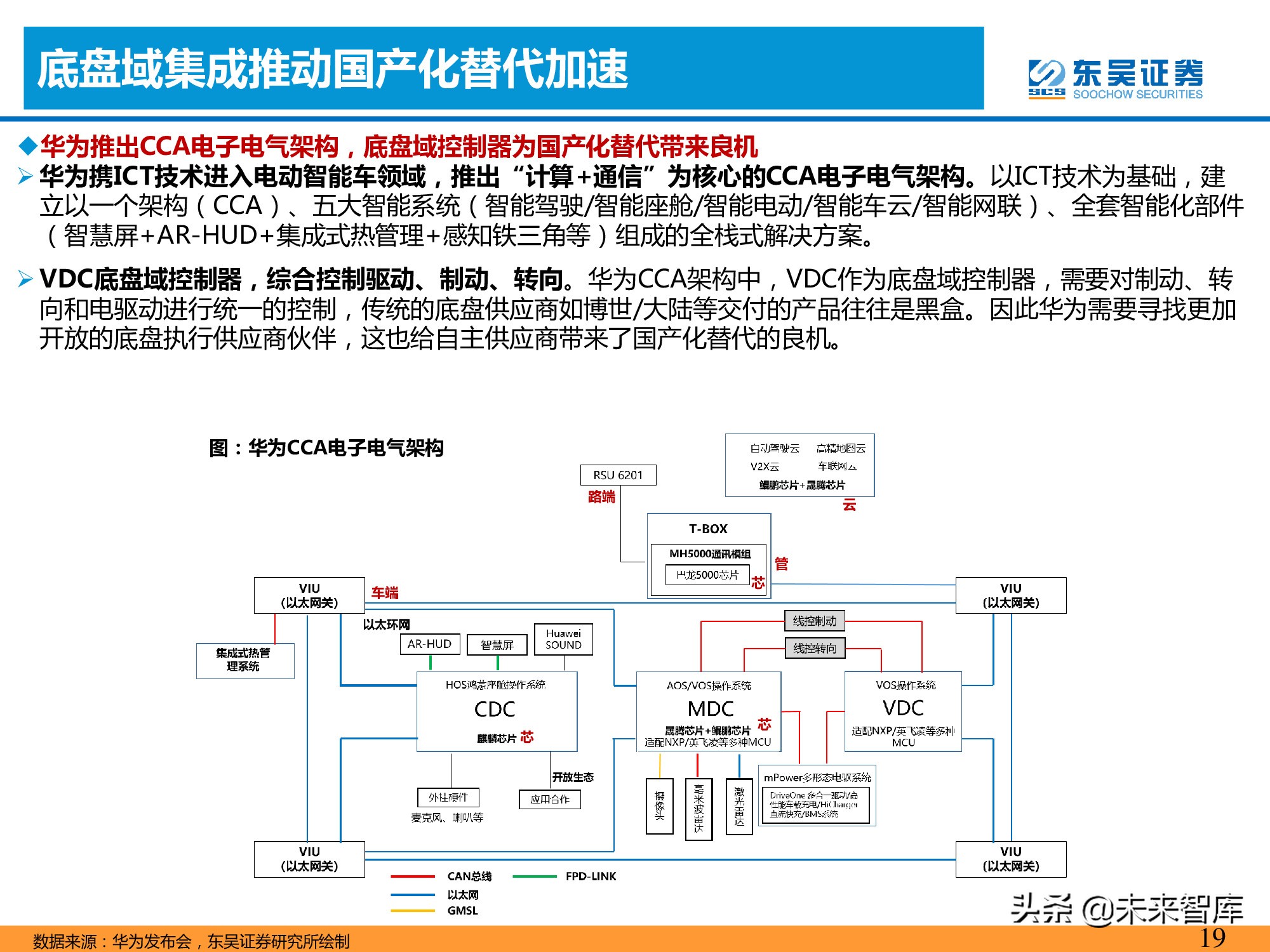

华为推出CCA电子电气架构,底盘域控制器为国产化替代带来良机

华为携ICT技术进入电动智能车领域,推出“计算+通信”为核心的CCA电子电气架构。以ICT技术为基础,建 立以一个架构(CCA)、五大智能系统(智能驾驶/智能座舱/智能电动/智能车云/智能网联)、全套智能化部件 (智慧屏+AR-HUD+集成式热管理+感知铁三角等)组成的全栈式解决方案。

VDC底盘域控制器,综合控制驱动、制动、转向。华为CCA架构中,VDC作为底盘域控制器,需要对制动、转 向和电驱动进行统一的控制,传统的底盘供应商如博世/大陆等交付的产品往往是黑盒。因此华为需要寻找更加 开放的底盘执行供应商伙伴,这也给自主供应商带来了国产化替代的良机。

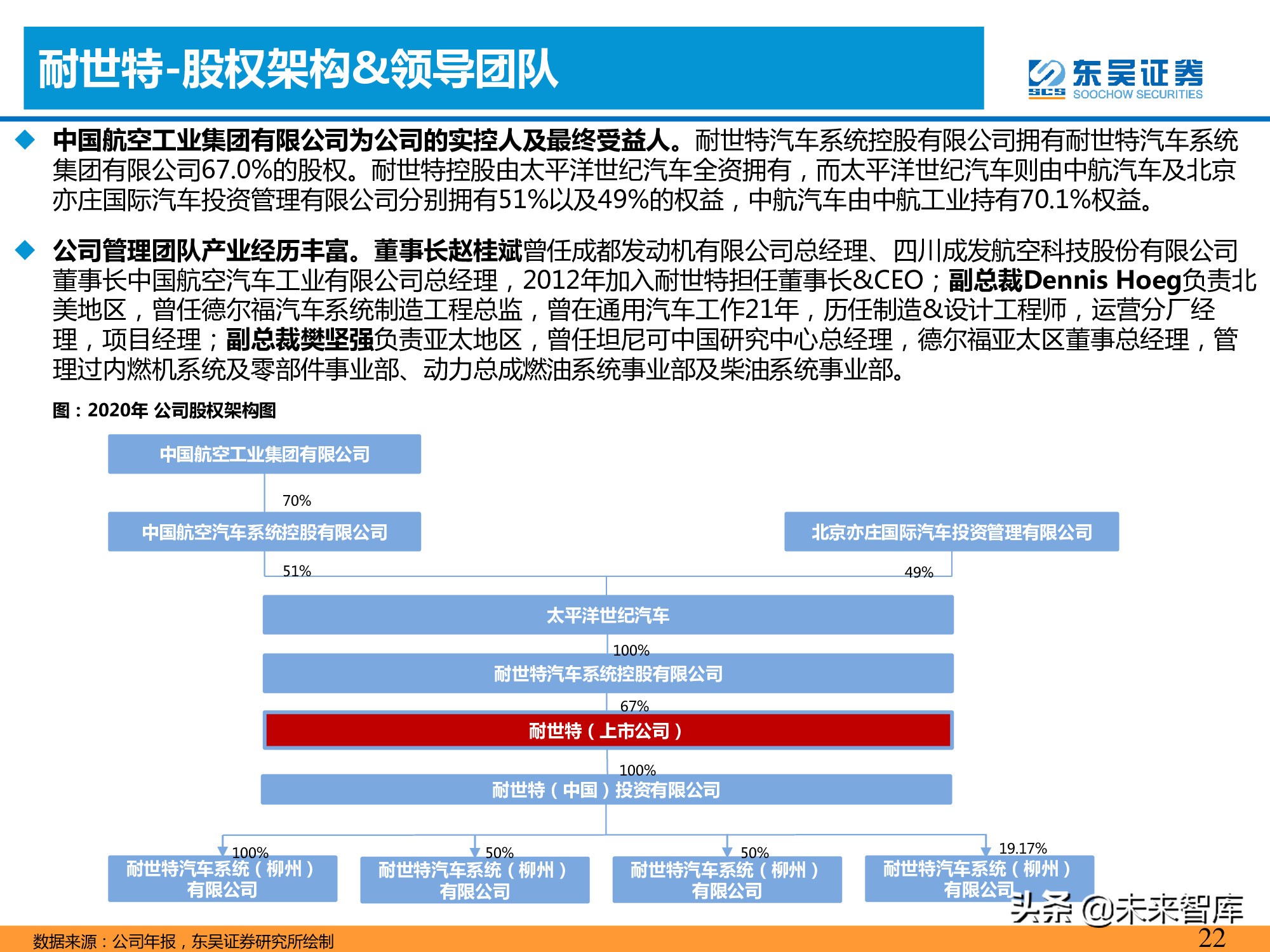

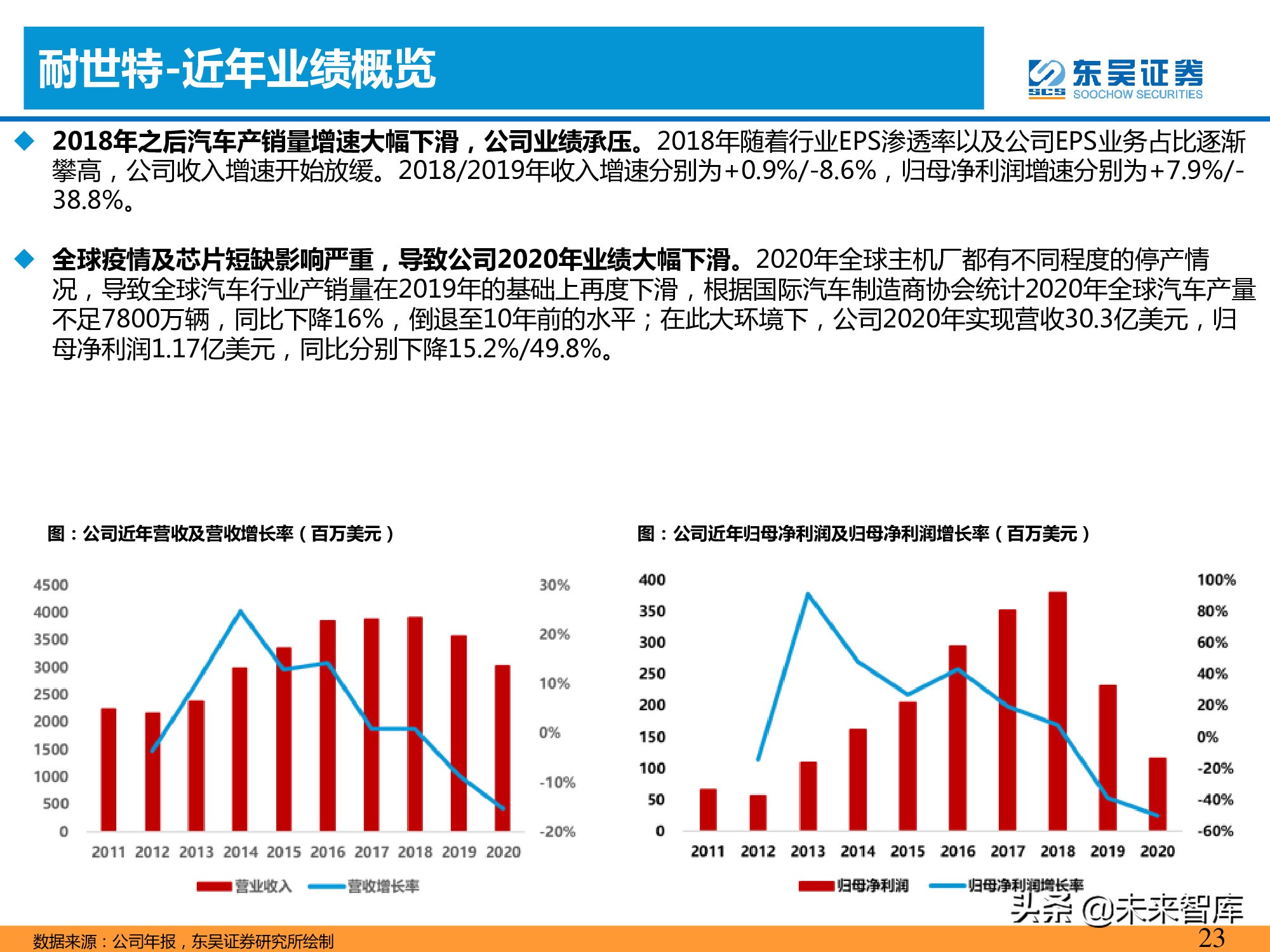

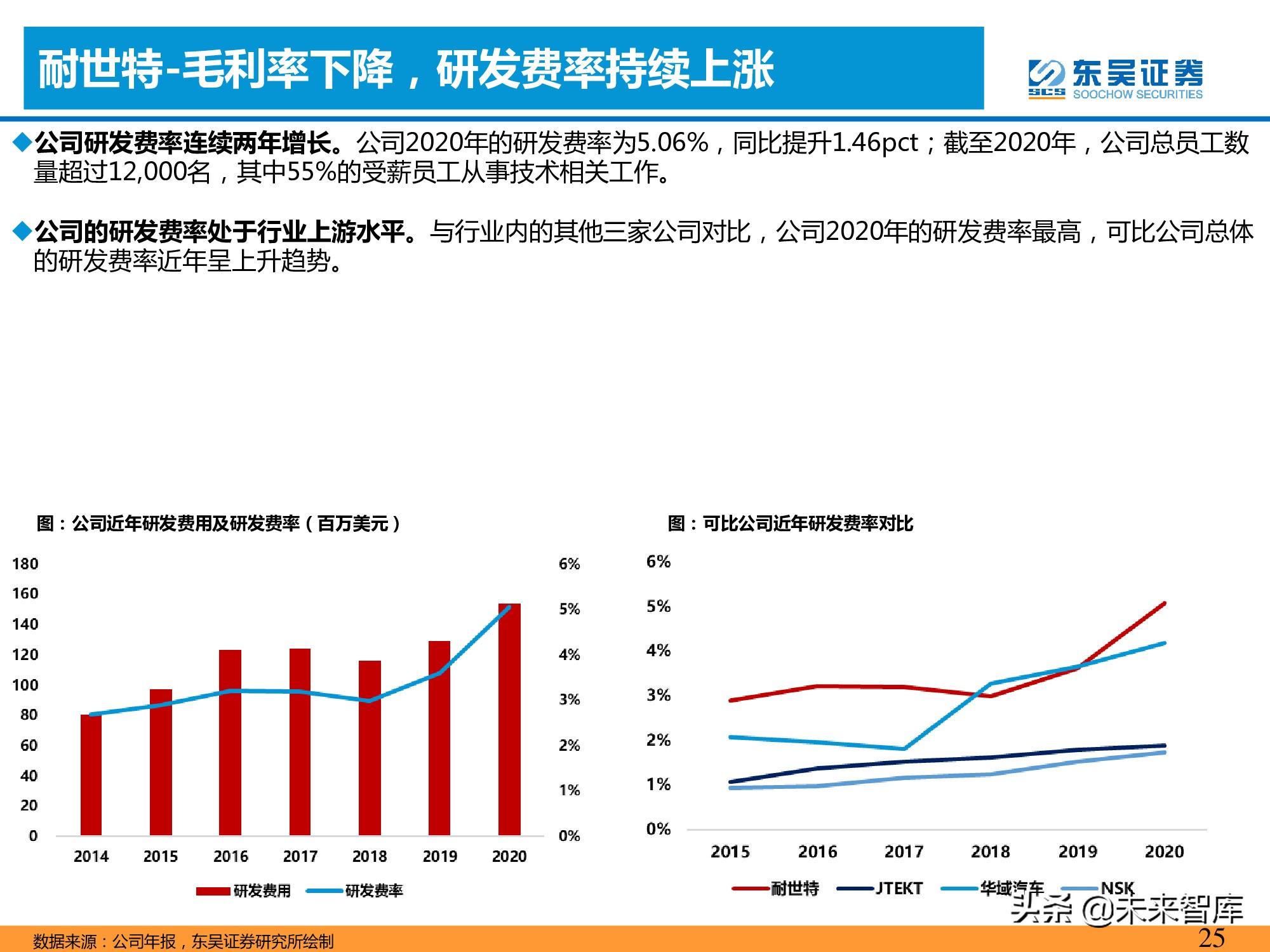

耐世特

拥有百年历史的汽车转动及传动系统供应商

公司拥有百年历史积淀。公司深耕汽车转向、传动领域有百年之久,最早可追溯到1906年。自1999年公司从通 用独立以来,已生产超过6千万件EPS,为用户节省60亿加仑燃油。

积极拓展创新业务,成立合资公司。公司积极跟随汽车产业大趋势,拓展ADAS与自动驾驶技术相关业务,并与 大陆合资成立CNXmotion公司,专注于整合、加速转向与制动系统的开发。

产品体系完善

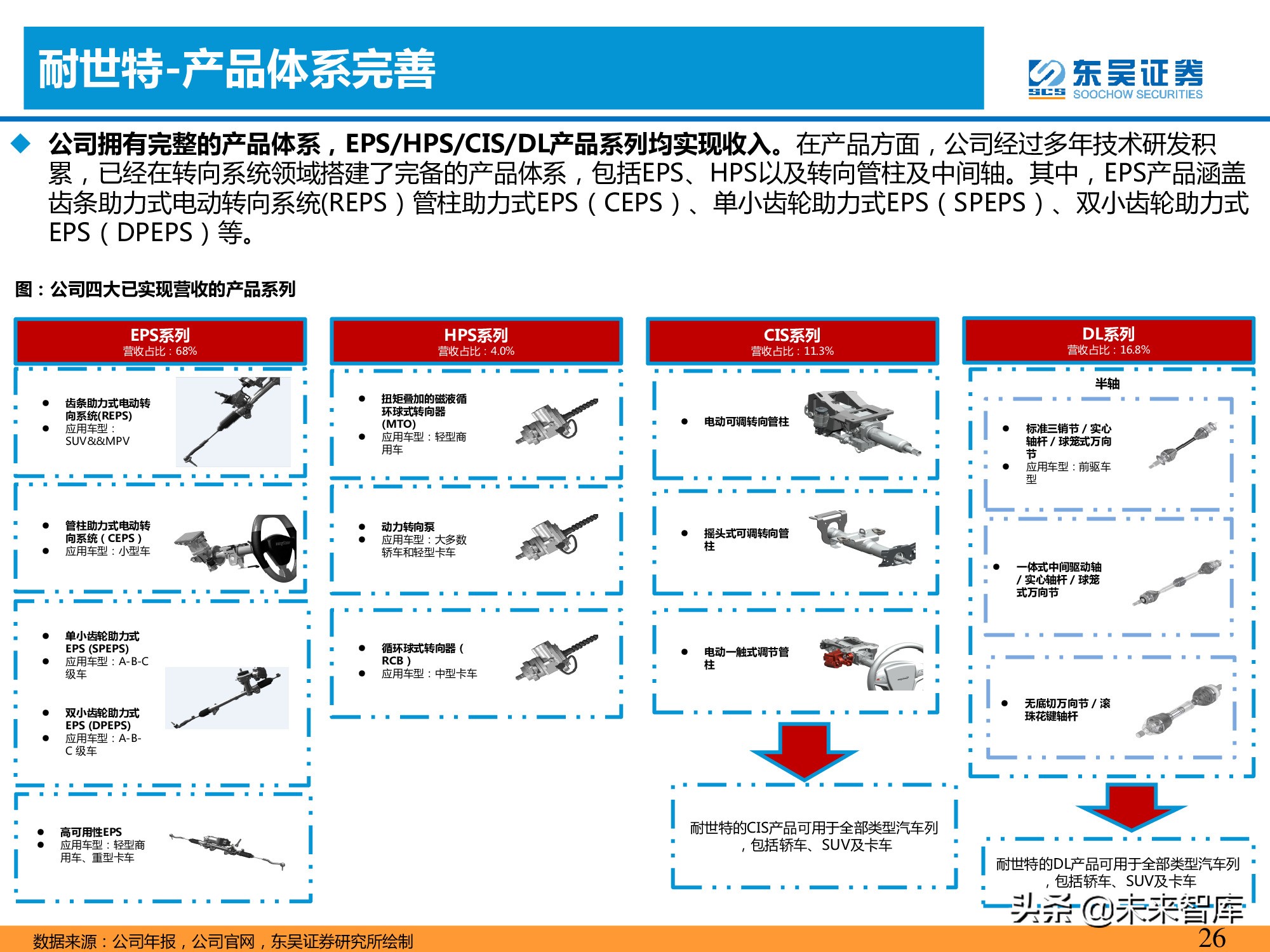

公司拥有完整的产品体系,EPS/HPS/CIS/DL产品系列均实现收入。在产品方面,公司经过多年技术研发积 累,已经在转向系统领域搭建了完备的产品体系,包括EPS、HPS以及转向管柱及中间轴。其中,EPS产品涵盖 齿条助力式电动转向系统(REPS)管柱助力式EPS(CEPS)、单小齿轮助力式EPS(SPEPS)、双小齿轮助力式 EPS(DPEPS)等。

华域汽车:

国产零部件龙头,转型电动智能化

自主零部件龙头,电动智能化背景下加速转型。业务多元化,多品类产品市占率排名前列。公司主要业务涵盖汽车内外饰件、金属成型和模具、功能件、电子 电器件、热加工件、新能源等,各类主要产品均具有较高国内市场占有率,2020年营收1335亿元,在自主零部 件供应商中位居第一。

内饰+座椅业务是业绩基石,电动智能化背景下开启转型。 2020年公司内饰+座椅业务营收844亿元,营收占 比61%,是公司最重要的业务。公司通过对于电动智能化的感知和执行领域的精确布局,开启业务转型。2020 年,公司受益于智能化、轻量化、电动化、热管理的业务利润占比超过40%。

合营公司博世华域,转向系统龙头供应商,产品不断升级

四大生产基地、覆盖多层次客户。博世华域前身为采埃孚转向,2016年改名为博世华域,2017年博世将南京工 厂出售给博世华域,博世在中国的转向业务均由博世华域负责,截至2020年,公司在上海、烟台、武汉、南京 分别设有生产基地,覆盖客户包括大众、通用、吉利、上汽乘用车、奔驰、本田等40多家合资及自主品牌整车 企业。

产品不断升级、营收及市占率提升。受益于转向系统从液压向电动助力升级,以及客户的不断拓展,公司的营 收及市占率不断提升,2019年营收达到113.9亿元。基于销量,我们测算其2020年国内乘用车市场占有率达到 30.1%。首个中国团队正向开发的EPS电动助力项目CSEC于2020年7月正式投产。2020年与奥迪合作开发的线 控转向技术,是公司下一代转向技术的前端项目。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)